Куда вложить деньги, чтобы получать ежемесячный доход

Пассивный доход всегда уместен: большинство россиян его приплюсовывает к зарплате, чтобы жить качественнее и ярче, или откладывает на черный день. А если дополнительный заработок значителен, можно и вовсе уйти с работы — так со временем поступают успешные инвесторы. Но как организовать себе экстра-поступления в бюджет? В статье Bankiros.ru рассказывает, куда вложить деньги, чтобы получать ежемесячный доход.

Что нужно знать об инвестировании

Если ваш единственный доход по жизни — зарплата на карточку, то мир инвестиций наверняка пугает. Все шаги инвесторы совершают на свой страх и риск, а за успех выбранной стратегии никто не может поручиться. Но есть несколько правил — их нужно знать всем новичкам перед тем, как впервые вложить деньги.

Определитесь с объемом вложений

Чтобы инвестировать, нужен стартовый капитал. Теоретически можно начать с любой суммы — например, акции покупаются и за 1 000 рублей. Но такой объем вложений не принесет ощутимый доход, даже если фондовый рынок будет вам благоприятствовать. Поэтому формировать пассивный доход начинайте, если готовы рискнуть несколькими десятками тысяч рублей. Чем больше сумма на входе — тем значительнее будет прибыль.

Чем больше рискуете — тем выше доходность

Для биржи, бизнеса и мира экономики в целом действует правило: чем выше риски — тем выше потенциальная доходность. На практике это означает, что самые заманчивые инвестиционные предложения могут сделать вас богачом, а если ситуация будет неблагоприятной — приведут к финансовому краху. Поэтому тщательно оцените свой аппетит к риску: комфортно ли вам инвестировать в данный актив, перенесет ли бюджет возможные потери.

Инвестируйте только туда, в чем отлично разбираетесь

Вкладывать деньги стоит в сферы, которые вам знакомы. Очевидно, что практикующий риелтор разбирается в недвижимости — жилой или коммерческой, в зависимости от своей специализации. Туда и нужно вложить деньги, а не в сельское хозяйство или тяжелую промышленность, с которыми риелтор малознаком. Другой пример: на фондовом рынке больше шансов имеет инвестор, который изучал финансы. Без специальных знаний разобраться с ценными бумагами будет трудно.

Регулярно делайте взносы

Единожды определиться с размером инвестиций — мало. Вкладывать деньги желательно регулярно, с реинвестицией прибыли. Тогда финансовый инструмент со временем станет обрастать сложным процентом, а это превратит даже скромную стартовую сумму в значительный пассивный доход.

Направляйте вложения в разные активы. Например, поделите портфель на три части — акции, облигации и недвижимость. Акции, в свою очередь, приобретайте от двух разных эмитентов. Не инвестируйте все деньги в один инструмент — так увеличивается риск потерять все и сразу. Образно о диверсификации говорит знаменитая английская пословица: «Не кладите все яйца в одну корзину».

7 вариантов, куда вложить свои деньги

Финансовых инструментов существует немало. Выбор между ними зависит от суммы, которую вы готовы вложить, степени риска и ожидаемой доходности. Ниже Bankiros.ru предлагает 7 активов, которые позволят извлекать прибыль ежемесячно. А еще они просты в управлении — создать себе пассивных доход одним из способов сможет даже новичок.

Банковские вклады

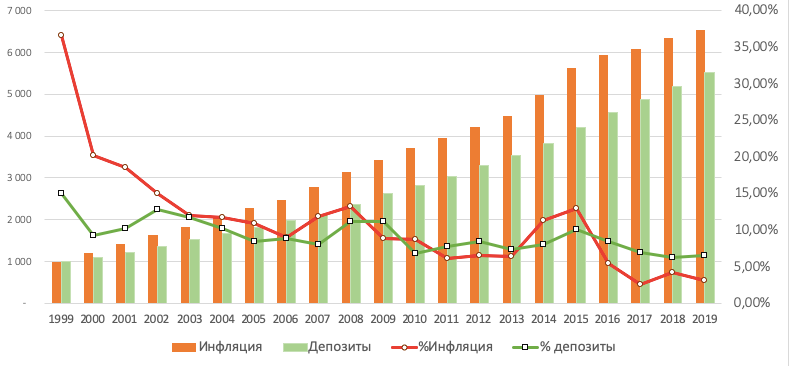

Зарабатывать на вкладах предельно просто: вы открываете счет в банке, кладете на него деньги и начинаете получать процент. Но ставки обычно невысоки — составляют 4-7% годовых. Чтобы выйти на более высокий доход, нужно выбирать программы без возможности частичного снятия и пополнения. По ним процент выше. А вот вклады с большой свободой управления — низкодоходные, потому что менее удобны банку. Кроме процентной ставки, вклады отличаются периодичностью выплат и капитализацией.

Плюсы. Ваши сбережения защищены: в России действует система страхования вкладов. Это значит, что в случае кризиса государство вернет вкладчикам их деньги. Правда, в ограниченном размере — до 1 млн 400 тыс. рублей (это максимальная сумма, которая страхуется АСВ).

Минусы. Доходность по вкладам низкая, поэтому не позволит много и активно накапливать. Скорее вклады подходят для сохранения уже существующего капитала — например, уберегут его от инфляции. Чтобы жить только на проценты, придется вложить очень большую сумму, а с 2022 года это проблематично — теперь вклады от 1 млн рублей облагаются налогом.

Акции

Акции — это ценные бумаги, которыми торгуют на бирже. Просто так на них заработать нельзя: по закону частное лицо должно открыть брокерский счет, через который акциями можно управлять. Далее перед вами открывается два способа получать доход:

- На дивидендах. В этом случае доход от акции фиксирован — его утверждает собрание акционеров. Дивиденды будут выплачиваться вам раз в квартал, полугодие или год. Чем больше у вас акций, тем выше дивидендный доход;

- На купле-продаже. Цены на акции постоянно колеблются. Если приобрести их по одной цене, то через какое-то время можно продать дороже — это и составляет доход инвестора.

За ведение брокерского счета всегда есть комиссия (дополнительную плату посредники берут за вывод средств, конвертацию, услуги депозитария и проч). Стоит помнить про налог: государство забирает 13% с дохода по акциям, если только вы не открыли индивидуальный инвестиционный счет (ИИС).

Плюсы. На акциях можно зарабатывать по-разному: например, многие инвесторы предпочитают пассивный доход от дивидендов. А можно выбирать удачное время и покупать активы перспективный компании по низкой цене — тогда доход будет выше в разы. Акции хороши тем, что не имеют потолка прибыли.

Минусы. Рынок акций высоко волатилен. Активы, которые при покупке казались доходными, могут резко упасть в цене. Чтобы спрогнозировать это, новичку придется изучать фондовый рынок либо платить консультантам/доверенным управляющим. Но даже поддержка экспертов не дает никаких гарантий: торговля акциями — это всегда большой риск.

Облигации

Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Их преимущество перед акциями — в более стабильной и предсказуемой цене. В этом отношении облигации схожи с банковскими вкладами, но они приносят больший доход — в среднем, на 20% выше депозитов. В кризисные времена именно облигации считаются главным защитным активом.

Плюсы. Более высокая доходность, чем по вкладам. Одновременно облигации дают четко спрогнозированный и фиксированный доход — этим они проще в управлении, чем акции. Еще облигации отличаются высокой ликвидностью: их можно легко реализовать на рынке, не потеряв прибыль.

Минусы. Существует риск, что эмитент обанкротится. Да, для крупных игроков такая вероятность мала: «голубые фишки» прогорают редко, а федеральные, субфедеральные и муниципальные облигации почти наверняка останутся в цене. Но менее крупные компании могут пострадать от кризиса, что плачевно отразится на доходе инвестора.

Драгоценные металлы

Деньги можно вложить в четыре металла — золото, серебро, платину и палладий. Два последних драгметалла вошли в оборот недавно, поэтому начинающие инвесторы реже берутся на них зарабатывать. А вот золото и серебро — это уже классические активы. Инвестировать в них можно тремя способами:

- Купить слитки в банке;

- Купить монеты;

- Открыть ОМС — обезличенный металлический счет.

Плюсы. Драгметаллы — самый надежный вариант вложений: даже в случае войн и кризисов они остаются в цене. В отличие от ценных бумаг, золото, серебро, платина и палладий не могу полностью обесцениться. Существенный плюс — в последние годы цена на металлы, в особенности золото, растет.

Минусы. Заработать быстро не получится. Драгметаллы — вариант долгосрочных вложений. Эксперты советуют в них инвестировать, если существенный доход вы готовы извлечь через 5 лет и позже. Например, вложения в золото подходят, чтобы формировать дополнительный доход к пенсии.

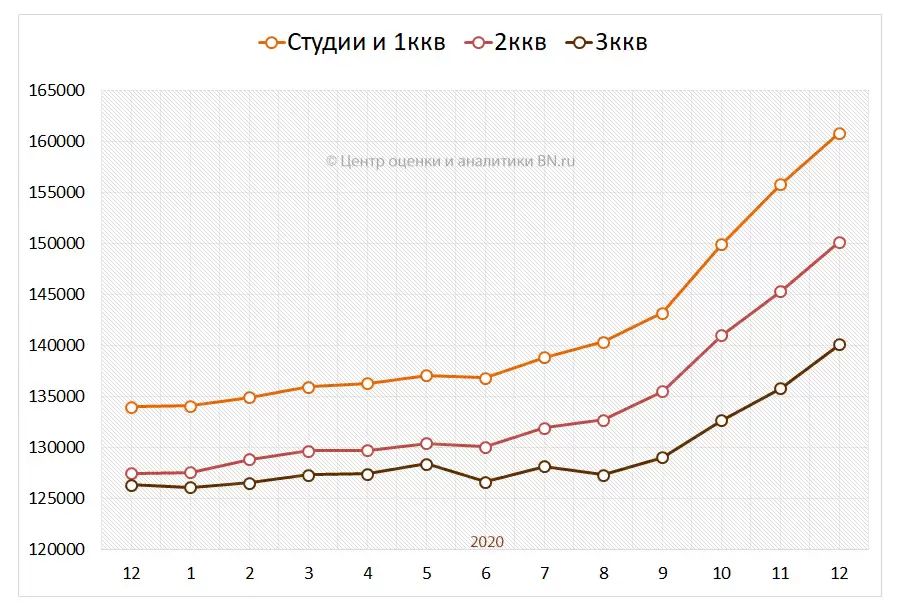

Когда экономика стабильна или на взлете, цены на жилую недвижимость растут. Особенно это касается крупных городов: дороже всего здесь стоят квадратные метры, которые находятся по линии метро, возле крупных транспортных магистралей или в оживленных (центральных) районах. Зарабатывают на недвижимости так:

- На стартовый капитал покупают/строят жилье — квартиру, апартаменты, таунхаус или частный дом;

- Затем сдают жилье в аренду — получается ежемесячный пассивный доход.

Плюсы. Недвижимость крайне редко обесценивается до нуля — это происходит только в случае критических обстоятельств (катаклизмы, вооруженные конфликты и др). Сам процесс сдачи в аренду прост: не нужно вникать в финансовые тонкости. Когда передумаете зарабатывать на недвижимости, останетесь в плюсе — у вас уже есть готовое жилье под реализацию.

Минусы. Если жилья в собственности нет, нужна внушительная сумма на его покупку или строительство. Стартовая цена за квартиру в крупных городах — от 1 000 000 рублей. Далее, по доходности недвижимость отстает от других инструментов — ценных бумаг и вложений в бизнес. Еще недвижимость требует постоянного участия: за состоянием площадей нужно следить (ремонтировать, поддерживать связь с нанимателем). А в случае, если вам срочно понадобились деньги, жилье сложно продать в короткий срок: оно низколиквидно.

Субаренда

Если нет денег, чтобы купить квартиру под сдачу, можно попробовать субаренду. Субаренда — это передача уже арендованной недвижимости в аренду другому лицу. Как зарабатывают на этом? Обычно арендуют жилье на длительный срок, а затем сдают его посуточно. Это рабочая схема для квартир в городском центре или курортных местах. Именно здесь аренда на несколько дней востребована, а в пересчете на сутки стоит дороже долгосрочного съема.

Важно! Отношения между участниками субаренды фиксируются в договоре. Как и в случае с обычной арендой, мы советуем зарабатывать легально — с уплатой подоходного налога.

Плюсы. Субаренда доступна, если у вас нет денег на покупку жилья. Арендаторов можно искать самому, назначая им свою цену. В отличие от классической аренды, в процессе субаренды нет риска, что испортят ваше имущество. Весь ущерб понесет собственник жилья.

Минусы. Субаренда еще хлопотнее аренды: нужно постоянно искать постояльцев, поддерживать жилье готовым к их приезду. Но главное — такой заработок не всегда возможно организовать. Дело в том, что для сдачи жилья в субаренду нужно согласие собственника. А далеко не каждый владелец квартиры согласится передавать свое имущество в пользование третьим — малоизвестным ему — лицам.

Коммерческая недвижимость

Сдача в аренду коммерческой недвижимости выгоднее, потому что ставки выше. За ту же сумму, что вы потратите на квартиру, можно купить торговую точку, офис или склад. Объект выбирается по нескольким параметрам: проходимость, транспортная доступность, необходимая инфраструктура рядом. Например, в России чрезвычайно популярен стрит-ритейл — формат торговой точки, располагающейся на улице, обычно на первом этаже жилого дома. Купить такую площадь можно в новостройке с перспективой, что в заселяющемся районе ваши затраты быстро окупятся.

Плюсы. Доход полностью пассивный и регулярный, поскольку коммерческая недвижимость обычно сдается на длительный срок. Кроме того, сам объект недвижимости находится в вашей собственности, а его цена с каждым годом растет.

Минусы. В кризис коммерческая недвижимость уязвимее жилой: вслед за «проседанием» малого бизнеса вы либо потеряете арендаторов, либо вынуждены будете снизить ренту.

Малый бизнес

Можно открыть собственный бизнес или вложить деньги в чужой проект. Залог успеха один — нужно найти перспективную идею. В больших городах сегодня ценят удобство: получать товары и услуги клиенты хотят с комфортом, по возможности онлайн. Еще горожане ценят время, поэтому готовы платить за доставку или выезд специалиста на дом. В моде — здоровый образ жизни, экологичность и технологичность. Если найти бизнес-идею на стыке этих трендов, вполне реально выйти на хороший заработок. На бизнесе сегодня зарабатывают десятки миллионов людей.

Плюсы. Если запустить успешный проект, можно буквально разбогатеть (в бизнесе нет потолка прибыли, как и в случае с акциями). Вместе с деньгами предприниматель обретает дело жизни, а еще — новый вектор для своего развития.

Минусы. Если открывать собственный бизнес, в него нужно вкладывать время. Поэтому о пассивном доходе речи не идет: предприниматели уходят в свои проекты с головой. Достаточно высоки риски. При неграмотном менеджменте даже свежая бизнес- идея может стать убыточной.

Онлайн-проекты

Бизнес можно открыть полностью в интернете — без физического оказания услуг и продажи товаров. Популярны такие направления:

- Сайты. Вы создаете информационный портал, который наполняете уникальным контентом — статьями, фото, видео или функционалом. Доход будут генерировать посетители, ради которых на сайт придет рекламодатель.

- Паблики и аккаунты. Самые посещаемые платформы —Instagram, Facebook, ВКонтакте. На первом этапе вам нужно привлечь подписчиков, а дальше рекламодатели будут платить вам за размещение рекламных постов.

- Блогинг. Чтобы запустить свой канал в YouTube или аккаунт в Instagram, понадобится техника — как минимум камера (профессиональная или в вашем смартфоне). Доход принесут рекламодатели, а в случае YouTube — простая монетизация ваших роликов.

- Обучение. Через Skype и Zoom репетиторы преподают школьные предметы, иностранные языки взрослым, уроки рисования, музыки и актерского мастерства. Узкопрофильные специалисты проводят вебинары, организуют онлайн-курсы и лекции.

Плюсы. Для онлайн-бизнеса нужны минимальные вложения, а некоторые проекты и вовсе обходятся без стартового капитала. Открывать свое дело в интернете перспективно: люди все больше хотят получать услуги дистанционно — через мониторы своих компьютеров и экраны смартфонов.

Минусы. Высок риск, что бизнес не «выстрелит». В интернете сегодня огромная конкуренция, поэтому для продвижения нужна хорошая, неизбитая бизнес-идея.

Частые ошибки начинающих инвесторов

Об общих принципах инвестирования мы говорили выше, а теперь остановимся на ошибках — их часто совершают новички, когда приступают к формированию пассивного дохода. В числе самых частых:

- Вкладывать чужие деньги. Инвестиционный капитал нельзя занимать — ни у друзей, ни у банков. Это связано с большими рисками: впервые вкладывая деньги в активы, новички могут сильно пострадать. Из каких средств потом погашать долги, если дело прогорело?

- Вкладывать все до последней копейки. Сначала отложите деньги на жизнь и непредвиденные расходы. Сформируйте себе «кубышку» в виде банковского депозита — и только потом активно инвестируйте. Вкладывать нужно только ту сумму, с потерей которой вы готовы смириться.

- Действовать на авось. Имеется в виду, что новички игнорируют этап обучения, а минимальные знания нужны везде — на бирже, рынке недвижимости или в розничном бизнесе. Без понимания, как и куда грамотно инвестировать, денег не заработать.

- Поддаваться эмоциям. Это особенно касается рынка ценных бумаг. Новички реагируют на малейшее колебание цен, из-за чего рискуют продать актив слишком рано, когда цена не дошла до пиковой, или купить слишком поздно из-за своей нерешительности. А действовать нужно в соответствии со стратегией. Если таковой нет, помогут доверительные управляющие или финансовые консультанты.

- Верить пустым обещаниям. Речь об инвестициях с заоблачной доходностью — например, доверчивым новичкам обещают 500% от стартового капитала ежемесячно. Помните, что гарантировать что-либо в мире инвестиций могут только мошенники, тем более такую большую прибыль.

Куда не стоит вкладывать деньги

С последним пунктом связана главная проблема инвестиций в России — их ненадежность. Жертвой мошенников может стать обычный человек, желающий подзаработать, медиа-звезда или состоявшийся бизнесмен. Обезопасить себя полностью — затруднительно: мошенничество случается на любом этапе вложений и практически в любой сфере.

Главное, что вы можете сделать со своей стороны, — не реагировать на агрессивную рекламу. Деньги не берутся из ниоткуда, поэтому предложения с заоблачной доходностью — почти наверняка сводятся к обману.

Примером мошеннических схем служат финансовые пирамиды. Обычно они маскируются под компании, которые обещают людям легкие деньги. Такой была, например, «Кэшбери» — знаменитый сервис по кредитованию, который ЦБ признал пирамидой. Другой неоднозначный способ инвестировать — ставки на спорт. Как и с случае с пирамидами, в букмекерских конторах зарабатывают учредители и небольшой процент участников. Остальные лишь теряют свои деньги.

Куда вложить ₽1 млн: 5 безопасных и прибыльных вариантов

Допустим, у вас есть 1 млн. Именно в рублях. И вы не готовы к риску. Но при этом, глядя на ставки по вкладам, вы впадаете в закономерное уныние — особенно, понимая, что процентный доход свыше ключевой ставки на 1 января с ₽1 млн будет облагаться НДФЛ в 13%. Поэтому вы ищете альтернативу.

Если бы я была в такой ситуации, для себя я бы рассматривала следующие варианты. Сразу оговорюсь, что все оставила бы в рублях, так как на перспективу от года и дольше ситуация в экономике может хотя бы частично восстановиться после COVID. Так что доллар вполне может уйти до ₽70 и ниже.

Итак, варианты инвестиций ₽1 млн с низким риском, которые я бы выбрала для себя лично (не в порядке приоритета).

1. Конечно, это облигации. Они с 2022 года тоже становятся менее выгоды ввиду налогов в 13% со всего купона. А из-за снижения ключевой ставки доходность по облигациям тоже снизилась. Поэтому такие инвестиции я бы предлагала осуществлять следующим образом: открытие индивидуального инвестиционного счета (ИИС) и покупка внутри него облигаций.

Если говорить про мой случай (как ИП я плачу налоги 6% и у меня нет доходов, которые облагаются 13%), то это ИИС типа Б и покупка облигаций напрямую, а не через биржевой фонд облигаций. ИИС типа Б защитит от налога на купон с 2022 года, а корпоративные облигации , типа ПИК, ЛСР, «Все инструменты», «Грузовичкофф» и прочие (но не совсем «жесткие») варианты высокодоходных облигаций дают около 7% и чуть выше годовых. Это явно интереснее вклада.

Если же речь про счет типа А, то можно рассмотреть покупку внутри него биржевого фонда облигаций, чтобы когда придет время закрывать ИИС, фонд можно было перевести на обычный счет, продержать его свыше трех лет с даты покупки и потом продать без налога по льготе долгосрочного владения. Напомню, что тип ИИС можно выбрать через три года с даты открытия, если вы не уверены, какой тип вам лучше.

2. Мне импонируют фонды рентной недвижимости, внутри которых — склады, торговые центры. Ели речь про склады, то это должен быть не один мелкий склад, а крупные индустриальные комплексы, сданные в долгосрочную аренду крупным арендаторам. Если речь про торговые центры, то покупать их стоит только при условии, что арендатором там выступает продуктовый ретейлер. Это необходимо, чтобы при второй волне COVID не возникло проблем с арендой (прочие магазины в COVID не работали, а онлайн продажи не всегда давали возможности платить аренду на уровне до пандемии).

Рентные фонды могут давать ожидаемую доходность на уровне 10% годовых или даже чуть больше. Примеры: PNK Rental, «Сбербанк Управление активами», фонд «Арендный бизнес», «Альфа-капитал Арендный поток» и прочие. Пороги входа у фондов разные: есть и от ₽5 тыс., есть и как раз от ₽1 млн. Не все закрытые фонды торгуются на бирже, но многие имеют планы выхода на нее. Имеет смысл уточнить в управляющей компании, насколько близки эти планы, чтобы брать фонд на ИИС.

3. Еще один вариант — структурные продукты с полной защитой капитала. Но их я рассматриваю только с погашением через три-шесть месяцев, так как основные события, важные для портфеля, пройдут как раз до конца 2022: выборы в США, итоги III и IV кварталов, новости по торговой войне между США и Китаем, развитие ситуации в Белоруссии и так далее.

Я бы рассмотрела структурные ноты на срок от трех до шести месяцев на рост российского рынка, американского индекса S&P 500 и золота. Обычно вход в подобные инструменты редко превышает ₽300 тыс., так что хватит на все три категории. А в 2022 году уже будет видно, нужно ли менять стратегию, на какие новые ноты переключиться. Их тоже можно брать на ИИС для налоговой оптимизации.

4. Есть вариант инвестиционного страхования жизни (ИСЖ). Но только на срок не дольше 3 лет. Я бы выбрала ИСЖ с фиксированной доходностью. Ставка фиксированной доходности по полисам на три года сейчас почти 7% годовых, что выше вкладов. Если есть готовность заморозить средства на пять лет, то ставка будет выше 7%, плюс вы получите социальный налоговый вычет в размере ₽120 тыс. (если у вас, конечно, есть доходы, облагаемые под 13%, и если у вас не было расходов на лечение, обучение, пенсионные программы, так как на все эти расходы, включая взносы по страхованию жизни от пяти лет, вычет лимитирован в ₽120 тыс. в год). Такие программы обычно доступны при взносе около ₽100 тыс. руб., но все зависит от страховой компании.

5. Есть универсальный вариант: инвестировать около 80-90% от суммы в любые из ранее перечисленных инструментов, а оставшиеся 10-20% — уже в несколько более рискованные. Но не совсем в треш, чтобы просадка по рискованному элементу компенсировалась доходностью по консервативному блоку. То есть сделать некоторое подобие структурного продукта.

Рискованную часть можно разместить либо в портфель из дивидендных аристократов, то есть в акции крупнейших компаний, которые платят регулярные стабильные дивиденды . Это может быть микс из российских и иностранных бумаг, так как Мосбиржа запускает торги иностранными компаниями в рублях. Либо, как альтернатива, если хочется более активного управления портфелем, на агрессивную часть можно подключить робоэдвайзера типа «Финансовый автопилот», «ВТБ Мои инвестиции», «Тинькофф Инвестиции » и так далее.

Вы вполне можете комбинировать варианты, описанные мною выше, а не размещать все во что-то одно. Благо, порог входа в обозначенные инструменты позволяет в большинстве случаев разбить ₽1 млн на несколько инструментов. Либо, возможно, вы с чем-то не согласитесь и введете в ваш портфель свои варианты. В любом случае, указанные выше инструменты не являются индивидуальной инвестиционной рекомендацией, а лишь моими рассуждениями о том, как бы я распорядилась 1₽ млн с низким риском. А решение по вашему капиталу, безусловно, за вами.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Вариантов немного: эксперт рассказал, куда вложить деньги в 2022 году

Падение банковских ставок, нестабильность финансового сектора и напряженное ожидание перемен, — эти события прошлого и начала нынешнего года заставили россиян обратить внимание на фондовые рынки, где, как представляется, можно защитить и приумножить собственные средства. Однако полагаться сегодня лишь на этот инструмент инвестирования ошибочно, считает эксперт по инвестициям, организатор международного Конгресса инвестиций, специалист по недвижимости в Европе, инвестор Анна Штуккерт.

Во что инвестировать в 2022 году, чтобы не потерять деньги? Куда можно вкладывать выгодно, а от каких предложений точно стоит отказываться? И как правильно прийти к инвестированию новичку, без знаний и опыта? Ответы эксперта на эти вопросы читайте в материале ФАН.

Куда инвестировать в 2022 году и стоит ли

Инвесторы воспринимают 2022 год временем выхода из Великой депрессии нашей эпохи. Именно сейчас наблюдаются позитивные сдвиги, которые говорят о преодолении большого экономического кризиса, в котором и инвесторы, и обычные люди, принимающие решение о покупке и продаже недвижимости, глубоко осознали реальность пандемии и ее катастрофические последствия. Но при этом осознали и необходимость сделок с недвижимостью.

«В прошлом году мы не приобретали ничего, — комментирует организатор международного Конгресса инвестиций Анна Штуккерт. — Более того, я отговаривала клиентов от покупок и продаж, так как цена была нестабильна, рынка практически не было. Исключением могли стать только необходимость переезда или выгода».

Но сегодня заметны перемены. По мнению эксперта, пик массовой продажи и скупки недвижимости по завышенной цене придется на конец 2022 года. По этой причине сейчас стоит покупать, причем много недвижимости. Но не любой, которая приглянется в вашем городе или районе. Она должна быть ликвидной.

«Если говорить о Германии, то там гарантированно и легко продаются однокомнатные и двухкомнатные квартиры в Мюнхене и Берлине, — отмечает эксперт. — Позволить себе такую сделку может инвестор с любым доходом. Гражданам России, конечно, сложнее, чем гражданам Евросоюза. Но при наличии собственного капитала не менее 50% от стоимости объекта, а в редких случаях — и 30% стоимости, купить недвижимость можно в Германии, Болгарии, других европейских странах».

С чего начать инвестиции новичку

Даже понимая правильное направление, инвестировать, не обладая ни опытом, ни знаниями, рискованно и сложно. Шансы получить прибыль, конечно, есть, но куда более высока вероятность остаться вообще без всего. Поэтому прежде Анна Штуккерт советует попытаться разобраться в вопросе, а уже потом доставать кровные сбережения. Тогда инвестирование будет меньше напоминать рулетку.

«Я рекомендую, как минимум, читать открытые источники, работы специалистов в области инвестиций, — комментирует эксперт. — В отличие от педагогов-теоретиков, которые преподают в экономических университетах, эксперты — это люди, которые много покупали и продавали в реальной жизни. Они не учат теории, они передают опыт. А вот на платные курсы идти я не советую. Сама записывалась на них неоднократно, но не получила ничего ценного. Лишь общие фразы, сплошная вода».

Найти полезную информацию можно самостоятельно. Да, придется постараться: перелопатить немало сайтов, прочитать большое количество статей, и не просто пробежаться глазами, а разобраться в них, вникнуть. Важно нарабатывать опыт, пробовать доводить до сделки разные предложения.

Лучший способ вникнуть в тонкости операций с недвижимостью — самому попробовать поработать агентом. Общаться с продавцами и покупателями, прислушиваться к рекомендациям и аргументам, участвовать в переговорах и сделках. И даже если сделка не состоится, у вас останется бесценный практический опыт, и вы априори окажетесь на голову выше других начинающих инвесторов.

Куда инвестировать начинающему инвестору

Чтобы ответить на этот вопрос, важно оценить собственный капитал. Если на руках есть 1000 евро, инвестировать не стоит, это не имеет смысла. Сумму нужно копить, а о вложениях задуматься, когда на руках будет не менее 100 тыс. евро.

«Если в собственности нет жилья, именно его и нужно покупать в первую очередь, — отмечает Анна Штуккерт. — Но только ликвидное, которое легко продается. Если жилье есть, можно разбить портфель: 10% вложить в биткоин, фондовый рынок и пробовать».

С этой работой новичку не справиться в одиночку. Здесь нужны наставники, проводники, которые подскажут, какие правильные шаги сделать. Но общие рекомендации по вложениям дать невозможно: несмотря на наличие сотен книг по инвестированию и доступные образовательные программы, в том числе и от ведущих банков России, таких рекомендаций просто не существует.

«Будьте готовы потерять эти деньги, — продолжает эксперт. — В мире акций, криптовалюты и тому подобного гарантий нет. Есть вероятность не потерять, есть вероятность заработать. Но именно из-за высоких рисков в такой вид инвестиций нужно отдавать не более 10% собственных средств».

Оставшуюся часть нужно распределить. Например, на получение выгодного кредита в своей стране. Выгодным эксперт называет кредит со ставкой не более 6% годовых, а в идеале — 1-2%. Если ставка выше 6%, брать кредит не стоит, он невыгоден априори.

Часть можно вложить в золото, часть — в проверенную бизнес-франшизу. А вот покупать акции в пандемию рискованно. Исключение составляют титаны рынка, например, онлайн-ритейлеры и крупные интернет-магазины, которые и сегодня на коне.

Куда лучше вложить деньги в 2022 году

Единственно верный вариант нынешнего года — недвижимость. Но прежде чем инвестировать, стоит хорошо промониторить те города и страны, где она серьезно упала в цене на фоне пандемии, однако до этого в течение 50 лет резких колебаний стоимости не наблюдалось.

Это сложная аналитическая работа, которой занимаются специалисты по недвижимости и инвестициям. Самостоятельно получить такие данные тоже можно, но есть вероятность ошибиться. Поэтому за советом стоит обращаться к эксперту, который специализируется на недвижимости конкретной страны или региона.

При выборе объекта инвестиций особенно привлекательно выглядят страны и города, где цены упали больше. Но если там и раньше случались кризисные периоды, когда стоимость скатывалась вниз, ориентироваться на столь нестабильный рынок не стоит. У инвестора не получится войти в него, как в тихую гавань, и получить уверенность в сохранении и приумножении собственных средств.

Куда выгодно вложить деньги без рисков

Наименее рискованные инвестиции — в недвижимость, а также в камни — объекты, неразрывно связанные с землей. Первые характеризуются капитализацией денежных средств, их упрочнением в надежном сегменте. Вторые тоже надежны, проверены столетиями. А вот биткоин и фондовые рынки всегда создают риск все потерять.

«Биткоин сейчас, как ни странно, тоже укрепил позиции, — отмечает Анна Штуккерт. — Но, даже имея большой опыт заработка на криптовалюте, я не могу рекомендовать такие инвестиции и тем более называть их классикой, гарантировать, что все это не лопнет. И биткоин, и фондовые рынки — это всегда перевод денег в непроверенную нишу».

Инвестиции в криптовалюту в 2022 году

Как и в прошлые годы, можно попробовать, но нужно быть готовым к потерям. По словам эксперта, чтобы укрепить свои позиции, можно разделить 10% портфеля на пять или десять трейдеров и поработать с каждым из них, выделяя по чуть-чуть от запланированной суммы. Но как только один из них станет говорить «дай еще денег», ни в коем случае не давать. Понаблюдайте за ситуацией хотя бы полгода, а потом незаметно выведите средства и сделайте для себя выводы, с каким из трейдеров вам понравилось работать больше.

«С ним можете и повторить, — советует Анна Штуккерт, — но относитесь к этим инвестициям, как к рулетке. Я знаю мультимиллионеров и миллиардеров, которые хорошо заработали на криптовалюте, но в большинстве случаев это был заработок на комиссии, а не на самих сделках».

Инвестиции в акции

Вкладывать деньги стоит только в титанов мирового рынка, но и в этом случае нельзя полагаться на собственное «чутье», если опыта инвестирования недостаточно. Самостоятельно лучше ничего не покупать, так как на официальном рынке новичок разобраться просто не сможет.

Нужен проводник, который поможет и подскажет, а потом, конечно, возьмет свою комиссию. Подход к выбору брокера должен быть таким же, как и с криптовалютой: сначала несколько, разделение портфеля на части и отказ вложить еще, даже если брокер настоятельно советует это сделать «здесь и сейчас». Важно понимать, что бы ни говорил брокер, и как бы не убеждал, что не меньше вас заинтересован в вашем заработке, на самом деле, он получит свою комиссию в любом случае, даже если сама сделка для вас окажется невыгодной.

Куда вложить деньги для пассивного дохода

Инвестировать и богатеть, «лежа на диване» — идея привлекательная, но не осуществимая. Один из популярных современных трендов — вложение в сетевой бизнес, по мнению эксперта, не поможет защитить деньги и тем более их приумножить.

«Обещания, что продукт будут покупать, а вы только получать деньги и ничего не делать — неправда», — отмечает Анна Штуккерт.

Стабильный пассивный доход может обеспечить только аренда недвижимости, но она, к сожалению, тоже зависит от многих факторов. Должен быть арендатор, с объектом ничего не должно произойти, нужно поддерживать его техническое состояние. Но если речь идет о подписании договора с управляющей компанией, которая возьмет на себя все риски, тогда этот вариант выгодный.

Долгосрочные инвестиции

Долгосрочными называют вложения с капитализацией средств. И это — вложения в недвижимость. Отдать 1000 евро, чтобы получить через год 10 тысяч, — это рискованно. Банк может лопнуть, акции могут упасть в цене, компания может обанкротиться.

С недвижимостью, конечно, тоже может что-то произойти, но для минимизации рисков существует страховка. Можно и получать доход — ренту. Пусть он будет минимальным, но деньги вы точно не потеряете, а стабильность — это то, к чему стремится каждый профессионал финансового рынка.

Вкладывать в недвижимость нужно надолго, минимум на 5-10 лет. Покупая и продавая ежегодно, инвестор больше потратит на нотариусов, налоги и прочие сопутствующие затраты, чем заработает.

«Не суетитесь, — советует Анна Штуккерт, — если, конечно, речь не идет о спекулятивной цене и когда на объект есть готовый покупатель. Но такое встречается редко. Реальность такова, что стабильные инвестиции — всегда долгосрочные, и оптимальный вариант вложения средств — это недвижимость».

Куда вложить 1 000 000 рублей чтобы заработать – ТОП 9 способов

Люди, располагающие 1 миллионом свободных денег, нередко задаются вопросом: «Куда вложить миллион, чтобы преумножить состояние?» Поэтому посвятим статью рассмотрению возможных вариантов инвестирования и оценим риски, связанные с ними.

Правила инвестирования

Если вы решили инвестировать свои денежные средства с целью их преумножения, то должны знать, что не всегда такие мероприятия заканчиваются успехом. Чтобы не учиться на своих ошибках, молодому инвестору нужно запомнить самые важные условия успешного капиталовложения:

1. Процесс инвестирования должен сопровождаться постоянным увеличением вложений. То есть вложенный 1 млн. рублей следует постоянно пополнять. Например, каждый месяц докладывать 15% от зарплаты, а впоследствии собранную прибыль направить в тот же проект.

2. Объект для капиталовложения выбирается такой, чтобы возврат денег был быстрым и гарантированным. Когда сумма, направленная в проект, уже вернулась в виде прибыли, стоит доход вкладывать уже в новый проект. При этом будущую прибыль стоит опять реинвестировать.

3. Следует грамотно расходовать полученные деньги, чтобы оставались средства для вложения в новые проекты.

4. Нужно придерживаться правила «яйца следует хранить в разных корзинах». То есть миллион рублей нужно распределить на разные направления. При этом размер инвестиций в разные проекты не должен превышать 20%. Такое распределение капитала защитит от разорения, если один из проектов станет убыточным.

5. Вкладывать деньги необходимо последовательно. То есть каждое капиталовложение должно регулярно проходить анализ на доходность и риски. В инвестиционном портфеле рисковых активов может быть не более 30%.

6. Решение о финансировании какого-либо проекта должно быть обдуманным и взвешенным.

7. Не стоит вкладывать в инвестиции последние сбережения, так как их возврат, как правило, занимает продолжительное время. Кроме того, в условиях нестабильной экономической обстановки есть риск их полностью потерять.

8. Получая доход, не стоит сразу тратить. Финансовая независимость будет стабильной, если большая часть дохода будет находиться в обороте и тоже будет приносить прибыль.

Во что выгодно направить миллион рублей: ТОП-9 наилучших способов

Выбирая способ капиталовложения, следует знать, что долгосрочные варианты инвестирования являются более надежными, чем краткосрочные, так как предполагают использование опробованных инструментов капиталовложений. Рассмотрим самые лучшие из них.

Покупка недвижимости – отличный способ заработать

Когда речь идет о крупном приобретении и рассматривается вопрос, куда вложить 1000000 рублей, финансисты всегда рекомендуют среднестатистическому гражданину приобретать недвижимость, чтобы сдавать ее в аренду или получить доход от ее продажи.

Сдача жилья посуточно или на большой срок позволит иметь регулярный пассивный доход.

Если говорить о перепродаже квартиры, то прибыль можно получить при таких условиях:

– купить квартиру на стадии фундамента (например, за миллион рублей) и продать ее после сдачи дома по более высокой цене;

– купить квартиру дешево в плохом состоянии, сделать ремонт и продать по выгодной стоимости;

– приобрести жилье во время кризиса по низкой цене, а продать в период экономического пика, когда цена на него вырастет.

Делая ставку на продажу квартиры, человек рискует дождаться момента, когда ее стоимость может сильно снизиться. Такое явление наблюдается в периоды экономических кризисов. Поэтому аренда жилья может рассматриваться как самый доходный вариант, позволяющий неплохо заработать.

Хранение денег на депозитном банковском счете

Данный способ является хорошим вариантом для хранения денег и получения стабильной небольшой прибыли. Кроме того, вклады до 1,4 млн. руб. страхуются на случай банкротства финучреждения. Выбирать банк следует из первой десятки самых надежных по России.

Конечно, хорошо заработать на банковских процентах не получится, так как ставки по депозитам сейчас небольшие. Однако на 1 миллионе рублей вкладчик сможет за год заработать до 80 000 рублей.

Конечно, хорошо заработать на банковских процентах не получится, так как ставки по депозитам сейчас небольшие. Однако на 1 миллионе рублей вкладчик сможет за год заработать до 80 000 рублей.

При выборе депозитов с целью увеличения вклада специалисты рекомендуют выбирать банковские продукты, позволяющие пополнять счет (обычно они предусматривают высокие выплаты). Не рекомендуется каждый месяц снимать начисления, так как депозитная сумма не сможет нормально увеличиться.

Приобретение облигаций, акций и других ценных бумаг

Покупка ценных бумаг может стать разумным решением, но только при условии тщательного изучения рынка и постоянного мониторинга его состояния.

Из выгодных ценных бумаг можно выделить банковские сертификаты. По ним преумножение накоплений, в отличие от депозитов, доходит до 10% в год.

Покупка облигаций – еще один надежный вариант вложения денег. Отрицательная их сторона заключается в низких процентных ставках.

Заработать на акциях можно, если приобретаются ценные бумаги перспективной компании. Но и в таких случаях необходимо открыть брокерский счет через надежного брокера, в котором хорошо проконсульируютпо доходности и оценят перспективу покупки тех или иных акций компании.

Паевые инвестиционные фонды

Вложение денежных средств в ПИФ – продуманное решение. Данный вариант инвестирования очень похож на покупку-продажу акций. Однако главное его отличие состоит в том, что вкладчик доверяет свои средства управляющей организации (например, банку). В свою очередь паевые фонды предлагают инвесторам направлять деньги на приобретение облигаций и акций. Выбирая такой вид инвестирования, вкладчику не потребуется прикладывать усилий, занимаясь вопросом контроля и управления вложением.

ПАММ-счета: как с их помощью можно заработать?

Данный вид инвестирования является разновидностью вложений в рынок Форекс, где происходит межбанковский обмен денег по свободной цене. К такому виду получения прибыли сегодня прибегают многие граждане, так как в этом случае минимальное вложение может составлять всего 500 рублей.

Выбирая ПАММ-счет, следует помнить о таких аспектах:

1. ПАММ-счет с определенной суммой денег открывает управляющий. Затем он создает оферту, где предлагает заключать договора на определенных условиях сотрудничества. Также он указывает, какую долю от прибыли будет брать за услугу работы со счетами вкладчиков.

Следует отметить, что управляющий также, как и вкладчики, рискует потерять свой капитал, поэтому его действия в пределах биржи Форекс будут более обдуманными.

2. Чтобы выбрать лучшего управляющего ПАММ-счетом, вкладчику потребуется изучить рейтинг управляющих по эффективности их работы на независимом ресурсе.

3. Управляющий занимается торговой деятельностью на Форекс самостоятельно, используя свои вложения и вкладчиков.

4. Доход и убытки распределяются автоматически между всеми инвесторами и управляющим пропорционально в соответствии с размерами вкладов.

Равноправное кредитование – еще один вариант, позволяющий неплохо заработать

Это сложный процесс, требующий наличия финансовых знаний. Только при таком условии у инвестора получится заработать.

Суть вложения состоит в предоставлении займов под процент без финпосредника. Схема инвестирования выглядит так: вы – кредитор, клиенты – получатели займа. Соглашения заключаются по ставке 1,5% в сутки. В результате месячная прибыль от таких действий может составить 50%.

Такой вид кредитования предоставляется через онлайн-ресурсы, созданные на основе кредитных платформ и обладающие инструментами для выяснения кредитоспособности клиентов.

Конечно, площадка, предоставляющая возможность равноправного кредитования, будет забирать себе часть общего процента. Однако вкладчик будет регулярно каждый день получать 0,7% от внесенной для кредитования суммы. Так инвестор сможет неплохо заработать.

Также следует отметить, что сервисы онлайн-кредитования работают в тесной связи с коллекторскими организациями, что гарантирует возврат должниками просроченных выплат.

Собственный бизнес

Инвестирование в собственный бизнес является самым выгодным вариантом вложения денег, но при условии, что предприятие не будет убыточным.

Один миллион рублей позволит открыть бизнес в разных направлениях. При этом стоит выбирать дело, в котором вы разбираетесь. Тогда шансы на получение хороших доходов возрастут во множество раз.

Раскручивая бизнес, следует понимать, что придется выживать в конкурентной борьбе, иметь постоянное общение с контролирующими органами, поставщиками и сотрудниками. Если у вас неустойчивая психика, не хватает сил и твердости в принятии решений, то предпринимательской деятельностью лучше не заниматься. Лучше поискать другие методы, позволяющие заработать на миллионе рублей.

Если решение о начале бизнеса все-таки было принято, стоит воспользоваться советами бывалых финансистов. Нужно:

1. Подобрать нишу с небольшой конкуренцией.

2. Воспользоваться готовым бизнес-проектом и схемами его реализации.

3. Открыть бизнес именно по предоставлению услуг.

4. Начинать предпринимательскую деятельность только на свои собственные средства, а не на заемные деньги.

Валюта

Инвестиции в валюту были популярными всегда. Хорошо доход от продажи валюты возрастает в условиях экономических кризисов. Опытные инвесторы на купле-продаже успевают даже за пару недель получить хорошую прибыль.

Тем гражданам, которые желают трансформировать свои накопления в евровалюту или доллары, следует контролировать прогнозы по колебаниям их стоимости. Необходимо помнить, что колебания курса напрямую зависят от стоимости нефти и мировых политических процессов.

Минимальные риски от инвестирования будет иметь тот вкладчик, который отдаст предпочтение стабильной валюте. Независимые эксперты рекомендуют миллион рублей вкладывать в швейцарские франки, фунты стерлинги или китайские юани.

Помощь брокера

Для тех инвесторов, которые не могут определиться, во что выгоднее всего вкладывать денежные средства, чтобы заработать, свои услуги готовы предложить брокеры.

БКС Брокер является крупнейшим брокером Российской Федерации, который работает на российском рынке уже 23 года. Доля брокера на Московской бирже составляет 22%. Компания оказывает инвесторам помощь в управлении своими денежными средствами. Специалисты, представляющие брокерскую компанию, постоянно выстраивают эффективные торговые стратегии и занимаются поиском выгодных инвестиционных идей. Желающим инвестировать миллион рублей в акции и заработать таким образом, брокер отразит ТОП лучших для инвестирования компаний и проиллюстрирует рост отраслевого индекса этих организаций за год. Желающим открывать позиции на разных рынках, брокер предложит открыть единый брокерский счет. Компании БКС Брокер доверяют. Доказывает это факт того, что экспертными мнениями брокера интересуются такие известные издания, как РБК, Коммерсант, Ведомости, Интерфакc, Bloomberg, Reuters.

Вывод

Теперь вы знаете обо всех актуальных сегодня вариантах, куда вложить миллион рублей. Выбирайте для себя приемлемый инвестиционный инструмент либо воспользуйтесь услугами брокерской компании. Такая организация поможет распорядиться деньгами правильно и получить максимально возможную прибыль при условии минимальных рисков.

Куда вложить миллион рублей, чтобы заработать: инвестиции для новичков

Предположим, что у вас на руках оказалась крупная сумма денег — миллион, не больше и не меньше. Неважно, как вы ее получили — скопили, откладывая от зарплаты, или продали старую ненужную квартиру… Главное, что теперь у вас есть возможность начать серьезно инвестировать. В этой статье я расскажу вам, куда сейчас лучше вложить миллион рублей, какие стратегии инвестирования бывают и чем грозит инвестирование только в один актив.

Что стоит сделать перед инвестированием

Крупная сумма свободных денег может немного вскружить голову, особенно если раньше вы не обладали такими средствами. Важно в первые минуты не поддаваться соблазну потратить все на мимолетные желания. Впрочем, сразу инвестировать всю свободную сумму — это тоже плохая затея. Итак, рассмотрим, какие шаги необходимо предпринять перед тем как решать, куда можно вложить миллион рублей, чтобы заработать.

Погасить долги

Если у вас есть какие-либо долги перед банками, обязательно в первую очередь погасите их. Проценты по долгам почти всегда будут выше процентов по пассивному доходу от инвестирования. К тому же освобождение от процентов по кредиту может оказаться вполне существенным и ощутимым и принести не меньше радости и удовольствия, чем решение, куда лучше вложить миллион рублей. Если у вас есть непогашенные кредиты, ипотека или кредитные карты, лучше сперва избавьтесь от них, и только затем приступайте к разработке инвестиционного плана.

Оставить денежный резерв

Ситуации в жизни бывают разные — вы можете завтра потерять работу и остаться без средств к существованию, да и здоровье может подвести в самый неподходящий момент. На такие случаи у вас обязательно должна быть финансовая подушка, которая позволила бы поддерживать примерно текущий уровень жизни в течение 3–6 месяцев или оплатить дорогостоящее лечение. Если у вас еще нет такого резерва, то прежде чем искать, куда можно вложить миллион рублей, отсчитайте этот резерв и оставьте его. Эта страховка может спасти вам жизнь и защитить от банкротства в самые темные дни, так что не стоит расстраиваться из-за «неработающих» денег. Резерв стоит хранить в надежном банке на депозитном счете — пусть хоть немного защищаются от инфляции. Обязательно выбирайте такой счет, в котором вы сможете в любой момент снять свой резерв. Проценты по таким счетам обычно очень маленькие, зато вам не придется ждать разрешения банка, чтобы забрать свою финансовую подушку.

Определиться со стратегией инвестирования

А теперь самое интересное — выберите, чего вы хотите добиться с помощью инвестирования, и уже отталкиваясь от этого, определите свою стратегию. Если вы хотите просто сохранить свои деньги и защитить их от инфляции, то вам вряд ли интересно, куда можно вложить миллион рублей, чтобы заработать. С другой стороны, если вы стремитесь к пассивному доходу, то ваш миллион может быть хорошим стартом подходящей стратегии. Сразу прожиточный минимум с таких инвестиций вы получать не будете, но на некоторую весомую сумму можно рассчитывать. К тому же, постепенно и терпеливо увеличивая свой капитал и объем инвестиций, вы сможете прийти к полноценному переходу на пассивный доход.

Стратегия инвестирования во многом зависит от поставленных целей, то есть на что вы планируете в итоге потратить свой капитал. Цели могут быть краткосрочными (вы собираетесь реализовать деньги в течение года), промежуточными (от года до пяти лет) и долгосрочными (более пяти лет). Приведу пример — если вы хотите инвестировать миллион, чтобы с выходом на пенсию ни в чем себе не отказывать, то это долгосрочная цель. А если в ваши планы входит немного увеличить свой капитал, чтобы в следующем году съездить в роскошный отпуск, то цель относится к краткосрочным. Выбирая, куда вложить 1 миллион рублей, необходимо учитывать долгосрочность цели. Почему? Все просто — чем дольше ваше инвестирование, тем больше вы можете рисковать. Итак, мы плавно переходим к обсуждению рисков.

Какие риски могут быть при инвестировании

Если вы инвестируете миллион рублей, то какие риски могут вас поджидать? Разобьем риски при инвестировании на группы:

- Бизнес-риск. Компании, чьи активы вы покупаете в качестве инвестиций, могут предпринимать довольно смелые и отчаянные шаги для улучшения собственного благосостояния. Иногда эти шаги дают положительный результат, а иногда — нет. Стоимость акций и других ценных бумаг, выпускаемых эмитентом, напрямую зависит от успешности бизнес-решений управления.

- Рыночный риск. Рынок постоянно колеблется, и не всегда изменения цен на активы напрямую связаны с их полезностью или успехом компании-эмитента. Бывают ситуации, когда цены на актив падают просто из-за массовых действий инвесторов. Помните, что вы не единственный человек, который ищет, куда вложить миллион рублей, чтобы зарабатывать — тысячи других инвесторов тоже ищут подходящий актив, и из-за их решений цены могут значительно колебаться и быть несправедливыми. Человеческий фактор и психологию трейдеров нельзя сбрасывать со счетов — из-за этих особенностей рынка акции хорошей и добросовестной компании, которая из года в год демонстрирует уверенный рост, могут обрушиться за несколько дней. Впоследствии цена наверняка выправится, но вы можете не застать этот момент, если инвестируете на короткий срок.

- Политический риск. Решения политических лидеров, как и решения управленцев компаний, влияют на состояние рынка. Впрочем, политический риск играет большую роль на мировых биржах (вроде Лондонской или Нью-Йоркской, где обращаются бумаги эмитентов из разных стран), а вот на Московской бирже, где практически безраздельно властвуют российские эмитенты, он не так важен. Но нужно учитывать политическое настроение и наличие тех или иных санкций, выбирая, куда вложить 1 миллион рублей, чтобы заработать;

- Риск недостаточной диверсификации. Если вы вложите весь свой миллион в один актив, (например, акции Сбербанка), вы станете критически зависимым от одной компании, одной отрасли. Если завтра случится нечто, что заставит акции Сбербанка упасть, вы однозначно останетесь в проигрыше. Чтобы такого не допускать, нужно разнообразить свой инвестиционный портфель: добавить в него акции других эмитентов из других отраслей. Можно диверсифицировать портфель и по типу активов — например, разбавить акции облигациями федерального займа или драгметаллами. Выбирая, куда вложить миллион рублей для пассивного дохода, отталкивайтесь от собственных целей — вы хотите добиться максимальной прибыли или максимальной сохранности? Эти показатели зависят от баланса инструментов в вашем портфеле.

Обратите внимание — все риски, кроме последнего, вы не можете контролировать (если, разумеется, не являетесь крупным предпринимателем в области, в которую вы инвестируете). Однако диверсификация — это то, что подвластно вашему контролю. Используйте ее по максимуму, когда решаете, куда вложить миллион рублей, чтобы зарабатывать пассивный доход.

Чтобы контролировать диверсификацию портфеля на протяжении всего инвестиционного срока, прочитайте статью: «Ребалансировка инвестиционного портфеля от А до Я».

Куда инвестировать миллион рублей

Теперь рассмотрим, какие варианты есть у владельца солидного капитала. Как заработать на своем миллионе? Как приумножить его и защитить от инфляции? Познакомимся с наиболее интересными и прибыльными инвестиционными инструментами.

Банковский депозит

Банки предлагают своим клиентам не самые выгодные условия; обычно проценты по банковскому депозиту не покрывают даже инфляцию. Но если деньги, которые вы хотите инвестировать, могут вам потребоваться в ближайшее время, то можно выбрать этот вариант, заранее убедившись, что вы сможете снять средства без каких-либо штрафов со стороны банка. В остальных случаях депозит — это худший вариант, куда можно вложить 1 миллион рублей. Если вы собираетесь инвестировать для пассивного дохода, то лучше не обращаться к банковскому вкладу — есть более достойные варианты, куда можно вложить миллион рублей, чтобы заработать.

Вложения в недвижимость

Недвижимость в крупных городах — это неплохой выбор для инвестиций. Во-первых, при правильном выборе района вы получите в свое распоряжение практически неограниченно растущий актив. Цены на жилье растут бешеными темпами, особенно в столицах. (С другой стороны, если вы ошибетесь при выборе района и купите жилье в жилом комплексе без какой-либо инфрастуктуры, то его цена может упасть почти в два раза буквально за пару лет, как это сейчас наблюдается в петербургских Девяткино и Мурино.)

Во-вторых, покупая жилье в строящемся доме, вы сразу получаете неплохую прибыль, которая будет основываться только на сдаче дома в эксплуатацию — после этого шага жилье автоматически повышается в цене примерно на 15–20%. Это вполне рабочий вариант, куда можно вложить миллион рублей, чтобы заработать.

В-третьих, владение недвижимостью позволит вам получать сравнительно легкий доход от сдачи жилья в аренду. При выборе хорошего района и адекватном назначении цены купленная квартира не будет простаивать.

Но нужно помнить и о минусах такого подхода:

- жилье в Москве и Санкт-Петербурге редко стоит меньше пары миллионов, поэтому, если у вас на руках меньшая сумма, вам придется искать другой вариант, куда вложить миллион рублей, или влезать в ипотеку, что не всем по нраву;

- квартиры в сравнительно небольших городах менее востребованы для аренды, а значит, не смогут принести вам приличную прибыль;

- некоторые районы и целые города могут стать совершенно неликвидными в плане жилья. Выше я уже привел примеры неблагополучных районов Санкт-Петербурга, но есть и более критические ситуации — например, Воркута, где население стремительно падает, а квартиру почти невозможно продать.

Инвестиции в бизнес

Если у вас есть предпринимательская жилка и хорошая идея для бизнеса, то можно использовать свободные деньги в качестве стартового капитала. Если же у вас уже есть собственное дело, то вопрос, куда вложить миллион рублей, отпадает сам собой. Миллион — это неплохая сумма для малого и среднего бизнеса, она позволит значительно расширить ваши производственные возможности. Часть этих денег можно вложить в рекламу — эти деньги наверняка окупятся, если вы выберете хорошую рекламную кампанию.

Покупка драгоценных металлов

Золото у многих ассоциируется с благополучием и богатством. Стоит ли вкладывать в него деньги или лучше поискать другой вариант, куда можно вложить миллион рублей, чтобы заработать? С одной стороны, золото медленно, но постоянно растет в цене. С другой — оно не относится к высоколиквидным активам, то есть превратить его обратно в деньги будет очень затруднительно. Сразу оговорюсь — да, вы можете быстро сдать золото в ломбард или в банк, но тогда вы потеряете большую часть его стоимости. Чтобы продать золото по биржевым ценам, вам придется продавать его на бирже, а это длительный процесс.

Темпы роста золота значительно отстают от роста других активов. Не буду голословным — начиная с 1979 и по 2022 год золото росло в среднем на 3,5% в год. Американский индекс S&P за это же время показал средний годовой прирост в размере 8%.

Палладий, который тоже популярен в качестве инвестиционного инструмента, не лишен этих же особенностей, поэтому отдельно о нем говорить не будем.

В целом золото (как и любые другие драгметаллы) — это хороший вариант для сохранения своих сбережений. Риск его обвала крайне мал, а потому это хороший выбор, куда вложить миллион рублей, чтобы не пропал. Лучше всего инвестировать в золото наряду с ценными бумагами — это будет и диверсификация рисков, и повышение прибыли.

Инвестиции в рынок ценных бумаг

Рынок ценных бумаг предлагает массу интересных инструментов для инвесторов. Здесь и акции, и облигации, и фонды ETF… Инвестирование в рынок ценных бумаг может принести наибольшую отдачу по сравнению с другими рассмотренными вариантами, поэтому это лучший вариант, куда можно вложить миллион рублей, чтобы заработать. Но стоит учитывать, что такой метод инвестирования потребует и от вас максимальной сосредоточенности и кропотливого анализа рынка. Давайте подробнее рассмотрим стратегии, которые можно применять на рынке ценных бумаг.

Стратегии инвестирования на фондовом рынке

Без инвестиционной стратегии вы можете не только не приумножить свой капитал, но и лишиться его. Хаотичные действия на бирже никогда не приводят к хорошим результатам в долгосрочной перспективе. Давайте рассмотрим, какие стратегии можно применять на бирже и как приумножить миллион рублей, покупая ценные бумаги.

Краткосрочная стратегия

Если вы планируете вывести деньги из инвестиций в течение года, то наиболее выгодным вариантом становится работа с техническим анализом. С его помощью вы сможете спрогнозировать движение цены на ближайшие дни и месяцы, анализируя график. Фактически краткосрочное инвестирование очень похоже на трейдинг — вы ищете оптимальную точку входа на рынок (то есть момент, когда стоит покупать актив), затем дожидаетесь его роста и продаете.

Технический анализ позволяет прогнозировать движение цен в краткосрочной перспективе с довольно высокой точностью.

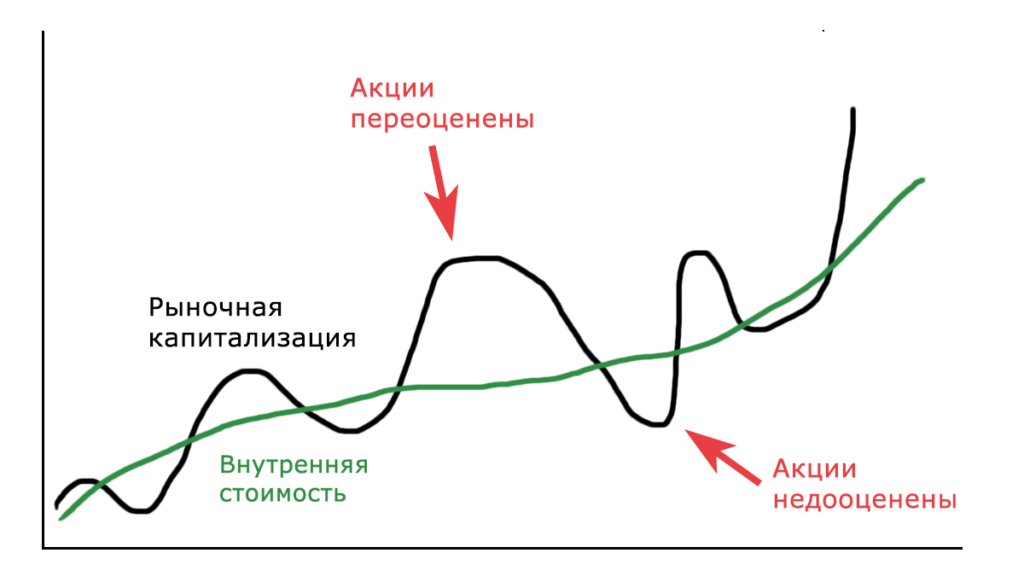

Стоимостное инвестирование

Как я уже написал выше, из-за действий трейдеров и инвесторов акции могут быть как переоценены, так и недооценены. Стоимостное инвестирование основывается именно на этом эффекте. Инвестор ищет, куда можно вложить миллион рублей, чтобы заработать — то есть разыскивает недооцененные ценные бумаги. Их реальная стоимость выше рыночной, а потому инвестор справедливо ожидает их роста. Когда рыночная цена догонит (или даже перегонит) реальную, инвестор продает купленные ранее акции по высокой стоимости, а разницу забирает себе. Вот несколько принципов, по которым работают стоимостные инвесторы:

- акции компании должны оборачиваться на бирже не менее пяти лет;

- долгосрочная перспектива должна быть положительной (чтобы определить перспективу движения цены, прибегайте к методам фундаментального анализа);

- соотношение капитала и долга компании должно быть менее 0,5. Если этот показатель выше, то покупать акции такой компании можно только в том случае, если она пользуется государственной поддержкой;

- рыночная стоимость бумаг должна составлять не более 70% от расчетной.

Стоимостное инвестирование наилучшим образом показывает себя в кризис, поэтому сейчас это, пожалуй, оптимальная стратегия. Если вы готовы потратить силы и время на изучение рынка, то недооцененные акции — лучший выбор, куда можно вложить миллион рублей, чтобы заработать. Но не забывайте и о диверсификации! Не вкладывайте весь капитал в один актив — ищите другие способы, куда можно вложить миллион рублей, чтобы заработать.

Прямая и обратная стратегия тенденций

Эти стратегии очень похожи, хотя и основываются на практически противоположных предположениях. Прямая стратегия тенденций предполагает, что компании, показавшие уверенный рост пять лет назад и раньше, продолжат эту тенденцию сейчас и будут расти. Соответственно, их и нужно покупать, чтобы увеличивать свой капитал.

Приверженцы обратной стратегии заявляют — если пять лет назад компания плохо себя зарекомендовала, но сейчас у нее есть перспектива, то стоит вкладываться именно в нее. Обратная стратегия берет в расчет «низкий старт», то есть малую стоимость акций компании с плохой репутацией. При правильном выборе это действительно поможет максимизировать прибыль, но для начинающих инвесторов такая стратегия не подходит. Если вы ранее не имели дел с биржей и не анализировали компании, то лучше ищите более надежных эмитентов, выбирая, куда можно вложить миллион рублей, чтобы заработать.

Качественное инвестирование

Для долгосрочных вложений хорошо подходит стратегия Баффета, основанная на качестве менеджмента и преимуществах конкретного бизнеса. Вам нужно хорошо понимать, как работает бизнес, чтобы безошибочно определять, куда можно вложить миллион рублей, чтобы заработать на этой стратегии с минимальным риском. Качественное инвестирование фокусирует внимание на монополистах рынка.

Выводы

Инвестирование — это настоящее финансовое искусство. При грамотной разработке стратегии и хорошей диверсификации ваш инвестиционный портфель сможет приносить вам пассивный доход в течение долгих лет. Более того, регулярно пополняя свой инвестиционный капитал частью своей прибыли, вы сможете добиться действительно впечатляющих результатов и со временем суметь обеспечить себя пассивным доходом, достаточным для достойного уровня жизни. Миллион — не такая большая сумма, чтобы пассивно получать прожиточный минимум, но правильно выбрав, куда вложить миллион рублей, чтобы заработать, вы заложите прочный фундамент для роста своего капитала.

У современного инвестора есть много вариантов, куда выгодно вложить миллион рублей: есть недвижимость, драгметаллы, биржевые инструменты. Последние могут принести наибольший доход, но выбирать их нужно с умом. Самые простые варианты (например, как банковский депозит) не приносят достойную прибыль.

Надеюсь, вы почерпнули из этой статьи массу нового и полезного. Если материал показался вам интересным, поделитесь им с друзьями в соцсетях.

Куда вложить 1000000 (миллион) рублей чтобы заработать без риска

- низкий риск: недвижимость – частная собственностью инвестора и защищается международным и российским законодательством

- стабильный рост стоимости и предсказуемый тренд

- любая недвижимость – это физический актив, который можно использовать и для личных нужд

- риски, связанные с застройщиком и арендаторами

- низкая ликвидность актива – не всегда удаётся быстро продать недвижимость

- высокий порог вхождения (от 800 тыс. руб. в регионах до нескольких десятков миллионов в столице)

- выбирайте надёжного застройщика: запросите лицензии на осуществление деятельности, проверьте статус компании по арбитражным делам, запросите проектную декларацию и договор об аренде земельного участка (на котором стоит ваша будущая недвижимость)

- вместо риэлтора обратитесь к надёжному юристу, который поможет вам в сопровождении сделки и даст экспертную оценку всему пакету документов застройщика (или предыдущего владельца)

Франшиза – это когда головной бизнес предлагает развивать бизнес под его брендом за небольшую плату. Это достаточно распространённый способ ведения дел, например, KFC, FixPrice, Dunkin’Donuts, «Шоколадница» и другие крупные бренды работают по франшизе.

Покупая франшизу, вы не вкладываетесь в раскрутку, маркетинг, брендинг, вы просто покупаете право масштабировать чужой бизнес. Это выгодная инвестиция, если у вас есть план развития и вы можете найти точку с высокой проходимостью.

Свой бизнес – это более рискованное предприятие. Кроме большой идеи своего дела, вам нужно будет завести бухгалтерию, помещение, оборудование, персонал, организовать привлечение клиентов, наладить продажи и. постараться выжить. Увы, нередко конкуренция или неверные действия убивают бизнес в первые же месяцы его существования.

Начинающие бизнесмены оказываются не готовы к тонкостям ведения своего дела:

- управляемость бизнеса, зависящая от инвестора;

- возможность наращивать поток выручки;

- возможность менять сферы деятельности;

- возможность продажи готового бизнеса.

- практически все «популярные» у малого бизнеса рынки имеют высокую конкуренцию (сфера питания, развлечений, продажа одежды и аксессуаров и т.д.). Пред тем, как принять решение о запуске бизнеса, нужно проанализировать конкуренцию в вашем регионе и/или причины её отсутствия;

- правовые риски;

- очень долгая окупаемость;

- собственный бизнес, в отличие от других способов инвестирования, требует полной отдачи – им не получится заниматься в свободное время или управлять с мобильника или рабочего ПК.

- перед тем, как ввязываться в бизнес или франшизу, ответьте на два главных вопроса: есть ли у вас люди и знаете ли вы, где взять клиентов.

У вас есть миллион (или больше), а у пары ребят есть идея крутой игры, приложения, умных часов, программного обеспечения и т.д. И им как раз не хватает вашего миллиона. Вы можете вложиться в стартап и дождаться экономического эффекта (а можете и не дождаться).

Не секрет, что стартап для вложения можно найти даже на сайте Avito. Но, чтобы обезопасить себя и вложиться в стоящую идею, лучше использовать надёжные способы:

- доверить свои деньги в управление венчурному фонду, который профессионально отбирает проекты и тем самым снижает риски инвестирования;

- инвестировать через клубы инвесторов – наиболее удобный способ для соинвестирования небольшими суммами;

- воспользоваться специализированными платформами для поиска своего целевого стартапа, например, Starttrack.ru.

- в обществе не спадает спрос на технологичные и инновационные товары

- инвестор может принимать участие в управлении стартапом (или просто получать доход)

- инвестор получает процент от дохода проекта (роялти)

- инвестор имеет долю в компании на правах учредителя

- инвестор возвращает всю вложенную сумму с процентами без права управления

- среди стартапов могут встреться мошенники – поэтому лучше работать с венчурными клубами или фондами

- неясный горизонт инвестирования — от идеи до прототипа и от прототипа до рынка может пройти не один год

- высокие риски, связанные с людьми и продуктом

- продукт не взлетит – окажется невостребованным покупателями

- продукт устареет или получит лучшие аналоги, если его разработка слишком затянется

- команда стартапа не сработается и прекратит развивать продукт

- проверяйте репутацию стартаперов – с помощью венчурных фондов и венчурных клубов, запросите презентацию и документы

- проверяйте репутацию венчурных фондов – читайте отзывы

- рассмотрите стартапы, которые уже работали с выбранным вами венчурным фондом

Вероятно, у вас уже созрел этот вопрос. Ответ короток: нет. Это рискованный, непредсказуемый актив без обеспечения и какого-либо страхового механизма. Профессиональный инвестор вряд ли к нему обратится.

- не вкладывайте последние деньги, работайте только со свободными накоплениями

- не идите на поводу у сомнительных компаний, сулящих вам безопасное получение больших денег: без лицензии ЦБ РФ, с резким стремлением закрыть сделку как можно скорее, с обещаниями огромного дохода

- включайте в портфель несколько видов активов

- даже если вы очень рискованный инвестор, ваши риски должны быть обоснованными

- тщательно изучайте все компании, с которыми взаимодействуете в ходе инвестиций

- работайте с профессиональными брокерскими компаниями — так вы не только сохраните деньги, время и нервы, но и получите доступ к качественной аналитике и удобным инструментам

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

У вас есть 1 миллион? Какой доход он может принести и куда выгоднее всего вложить эту сумму

Открыть свой бизнес, сыграть на фондовом рынке или просто положить деньги на вклад. Существует множество вариантов, как распорядиться деньгами, если удалось накопить миллион. Лайф подсчитал, какой доход можно получить с этой суммы.

Покупка готового бизнеса: 1 000 000 — 5 000 000 в год

На 1 миллион вполне реально открыть собственный бизнес. Причём как по франшизе, так и без. К примеру, на эту сумму можно купить уже готовый бизнес — салон красоты, барбершоп, небольшой фитнес-центр, магазин или точку общепита.

Доходность зависит от множества факторов, и подсчитать её можно достаточно условно. Ключевое значение имеет город и район, где вы покупаете бизнес. Разница в доходах салона красоты на центральной проходной улице и аналогичного, но расположенного во дворах может различаться в несколько раз.

— Открывать собственное дело в кризис — довольно рискованный шаг, но в случае успеха оно может принести неплохие дивиденды, — рассказывает руководитель аналитического департамента AMarkets Артём Деев. — Хотя стоит учитывать, какие сферы наиболее пострадали в период пандемии и будут долго восстанавливаться после того, как кризис отступит. В первую очередь это ресторанный бизнес, сфера досуга, транспорт и перевозки, туризм, непродуктовый ретейл, салоны красоты, фитнес-центры. Если открывать бизнес подобного рода, стоит понимать, что сейчас можно получить хорошее помещение в центре города за умеренную плату (компании стараются найти более экономный вариант аренды), но всегда остаётся риск того, что ограничения в регионе ужесточат и бизнес будет простаивать.

С 13 августа меняются правила выплат работникам. Что означают поправки в Трудовой кодекс

Кстати, опыт последних месяцев показал, что лучше всего кризис пережили компании, которые делали ставку на работу через Интернет. Они не только не проиграли, но и преумножили свою прибыль. Сейчас на подъёме высокотехнологичные проекты, стриминговые сервисы и сфера онлайн-развлечений и обучения, компании, занимающиеся доставкой еды, логистикой, созданием программного обеспечения.

— На последних стоит остановиться подробнее, — рассказывает Артём Деев. — Даже если пандемия отступит, часть сотрудников продолжит работать удалённо. Значит, условный миллион рублей можно вложить в уже имеющиеся проекты либо стартапы по созданию программного обеспечения для контроля за сотрудниками и учёта рабочего времени, удобными мессенджерами и программами для удалённого доступа.

Если говорить о проектах попроще, то экономисты рекомендуют обратить внимание на онлайн-магазины с хорошим сервисом по доставке. За 1 млн достаточно большой выбор франшизы в этом сегменте. Годовой доход здесь может быть порядка 2–5 млн рублей, а то и выше.

Вклад в банке: 30 000 — 50 000 в год

Это самый консервативный и достаточно надёжный способ хранения денег. Даже если банк закроется, вклад на сумму до 1,4 млн застрахован государством. Правда, назвать такой способ накопления высокодоходным сейчас не получится. Ставки по вкладам падают. Впрочем, чем больше сумма, тем на больший процент можно рассчитывать.

Допустим, если человек кладёт в банк 30 тыс. рублей, то его прибыль составит 3,5% годовых. Если 500 тыс., то уже 4,5%, а начиная с миллиона — 5,5%. Конечно, многое зависит от срока вклада и от его условий. Чем больше срок, тем обычно выше процент. Ставки ниже обычно для вкладов с неснижаемым остатком. Правда, в этом случае с них можно снимать деньги досрочно до определённой суммы, а затем пополнять. В среднем в зависимости от срока и условий за год вклад на миллион может принести порядка 30–50 тыс. рублей.

— В любом случае стоит помнить: перед тем как делать инвестиции, нужно выделить деньги на финансовую подушку безопасности, — рассказывает ведущий аналитик Forex Optimum Иван Капустянский. — Она должна составлять три-шесть месячных расходов, включая платежи по всем обязательствам. Эти деньги призваны защитить основные инвестиции. Если наступит форс-мажор, то у вас будут под рукой свободные средства, чтобы решить проблему. При этом вы сможете не изымать основную сумму вложений и не нарушать тем самым долгосрочную стратегию инвестирования. Эти средства должны быть вложены в ликвидные и крайне надёжные финансовые инструменты, такие как депозиты, накопительные счета, покупка государственных и корпоративных облигаций с коротким сроком погашения.