Первичные документы по учету заработной платы

Документы по зарплате требуются для документального подтверждения соответствующих расходов, поэтому оформляются они с особой тщательностью. Какие документы обязательно оформлять при расчете заработной платы? Можно ли использовать электронные документы при расчете с сотрудниками и какие именно? Ответим на эти вопросы в статье.

Нормативная база по первичным документам

- унифицированными формами;

- самостоятельно разработанными формами с наличием обязательных реквизитов;

- комбинацией первых двух вариантов.

Принятое решение необходимо закрепить в учетной политике и приложить к ней формы первичных документов, используемых организацией.

Правила составления первичных документов

- наименование документа;

- дату составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной деятельности;

- величину натурального или денежного измерения факта хозяйственной деятельности с указанием единиц измерения;

- наименование должности лица, совершившего операцию и ответственного за ее оформление.

Первичные документы по заработной плате могут быть составлены как на бумажных носителях, так и в электронном виде. Во втором случае они должны быть подписаны электронной цифровой подписью.

Табель учета рабочего времени и расчета оплаты труда

В форму Т-12 вносятся данные о фактически отработанном и неотработанном времени на основании больничных, справок, заявлений, приказов.

На титульном листе указывается наименование организации, дата составления и номер документа, отчетный период и коды для обозначения отработанного и неотработанного времени в таблице учета.

Раздел 1 «Учет рабочего времени» состоит из 17 столбцов и предназначен для отражения информации о явках и неявках на работу за один календарный месяц. Заполняется по каждому работнику: его Ф. И. О., табельный номер, далее по числам месяца в столбцах 4 и 6 в верхней строке указывается код, обозначающий явку на работу или причину неявки, в нижней строке — количество отработанных часов в этот день, сверхурочные часы отмечаются через дробь. Столбцы 5 и 7 предназначены для отражения суммы дней посещений и фактически отработанных часов за каждые полмесяца. В графах отсутствующих чисел месяца проставляют знак «Х».

По правилам можно заполнять клетки как всех дней месяца, так и только дней, отличных от обычного рабочего дня (отпуск, больничный), оставляя клетки обычного рабочего дня пустыми.

Раздел 2 «Расчет с персоналом по оплате труда» состоит из двух страниц. Третья страница табеля предназначена для отражения каждого вида выплат за месяц по каждому работнику.

Четвертая страница табеля обобщает информацию о явках на работу по организации в целом на каждый день месяца. Скачайте пример заполнения формы Т-12.

Форма Т-13 представляет собой только титульный лист и раздел 1 по учету рабочего времени формы Т-12. Тогда предполагается, что бухгалтер ведет учет зарплаты в других регистрах.

Платежно-расчетная ведомость

- расчетно-платежная ведомость (форма Т-49);

- расчетная ведомость (форма Т-51);

- платежная ведомость (форма Т-53).

ВАЖНО! Отражать суммы начисленной зарплаты необходимо только в унифицированных формах.

Как видно из названий, форма Т-49 является объединением форм Т-51 и Т-53, поэтому бухгалтер составляет или одну расчетно-платежную ведомость, или расчетную ведомость и платежную ведомость.

Расчетно-платежная ведомость применяется для расчета и выплаты заработной платы наличными из кассы предприятия. Она содержит номер и дату составления, подписи руководителя и главного бухгалтера, общую сумму выплаты всем работникам, а также начальную и конечную даты выдачи заработной платы из кассы — этот срок равен пяти рабочим дням.

Ведомость содержит сведения о табельном номере, должности, тарифной ставке и отработанных часах каждого работника. Бухгалтер вносит в нее все начисленные суммы по всем видам оплат, а также все удержания за тот период, за которой выплачиваются денежные средства работнику. Это может быть либо аванс, либо заработная плата, либо отпускные и так далее.

В конец ведомости вносят сведения о выплаченной и депонированной (если такая есть) сумме, подпись ответственного лица и номер расходного кассового ордера, по которому была произведена выплата.

Крайняя правая колонка заполняется работниками организации, где они ставят свою подпись в подтверждение получения денежных средств из кассы. Неполученные в пятидневный срок суммы депонируются.

Платежная и расчетная ведомости

Если бухгалтер ведет расчет заработной платы в ином регистре, можно составлять лишь платежную ведомость.

В начале платежной ведомости нужно указать дату поступления денежных средств в кассу для выдачи их работникам и дату окончания выдачи.

В платежной ведомости по форме Т-53 отражены суммы выплат каждому работнику, их расписка в получении указанной суммы, а также в конце ведомости — общая выплаченная и депонированная сумма, а также номер расходного кассового ордера на выплату заработной платы, образец по ссылке.

Если бухгалтер использует в своей работе ведомость по форме Т-53, ему необходимо составлять реестр выписанных ведомостей по форме Т-53а, куда вписывается порядковый номер платежной ведомости и выплаченная по ней сумма. Реестр составляется на один календарный год. Здесь пример заполнения ведомости.

Лицевые счета работников

Ежемесячно бухгалтер вносит в лицевой счет данные о количестве отработанного сотрудником времени, о начисленных ему суммах по всем видам выплат, обо всех удержаниях из заработной платы, данные о больничных листах.

В последних столбцах содержатся сведения о конечной сумме к выплате за каждый месяц, а также о задолженности перед работодателем или наоборот, перед работником.

Расчетные листки

Расчетный листок не имеет регламентированной формы, поэтому организация должна самостоятельно разработать ее, основываясь, например, на формах Т-12 или Т-51. Или создать полностью свою форму, которую следует закрепить в учетной политике. В расчетном листке обязательно должны быть указаны все части заработной платы: оклад, премия, надбавки, бонусы, выплаты по больничным листам и так далее. Необходимо указать все удержания: НДФЛ, алименты, штрафы и прочее. В итоге должна получиться сумма к выплате, которую работник и получает на руки вместе с расчетным листком.

Расчетный листок по согласованию с сотрудником может быть выдан как в бумажном виде, так и в электронном, путем пересылки на электронную почту работника.

Зарплатный проект

Чтобы получить заработную плату на банковскую карту, работник должен написать заявление об этом и приложить к нему реквизиты карты для перечисления денежных средств.

Если же организация заключила договор с кредитной организацией о зарплатном проекте, то работник подписывает заявление о выпуске карты в рамках этого проекта или же пишет заявление с приложением реквизитов уже имеющейся у него карты.

В случае если работник не желает получать заработную плату на карту, он не подписывает никаких заявлений и продолжает получать деньги в кассе организации.

Способ получения заработной платы сотрудниками на банковскую карту или в кассе организации должен быть прописан в коллективном, трудовом договоре или в дополнительном соглашении к нему.

Прочие первичные документы

- трудовой договор с работником, где в обязательном порядке должны быть прописаны система и размер оплаты труда;

- приказы о переводе на другую должность или об изменении оклада;

- заявления и приказы на все виды отпусков, так как время нахождения в отпуске влияет на расчет заработной платы;

- приказы на выплату премий и бонусов;

- листки нетрудоспособности;

- заявления и приказы на командировки;

- заявления и приказы о приеме на работу и об увольнении, также о выплате компенсаций различного рода при увольнении;

- прочие документы, имеющие непосредственное отношение к расчету или влияющие на размер заработной платы каждого работника организации.

Первичные документы по учету заработной платы организация имеет право разработать самостоятельно или использовать унифицированные формы. Они могут быть оформлены как в бумажном, так и в электронном виде, подписанном ЭЦП. Важно сделать расчет заработной платы верным и максимально прозрачным для работника. Для этого используются подробные формы расчета с учетом всех особенностей условий труда и расчетные листки, выдаваемые работникам, в которых отражены все шаги расчета.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2022 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь

Первичные документы по учету заработной платы

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Первичные документы по учету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

В первичных документах по учету заработной платы содержатся данные, небезразличные, как для ваших сотрудников, так и для представителей государственных контролирующих структур. То, насколько достоверна или ошибочна предоставленная в них информация, зависит от квалификации и добросовестности бухгалтера и кадровика (в некоторых компаниях эти функции совмещает один специалист). Как приумножить бюджет организации благодаря экономии на работе бухгалтера-кадровика и отсутствии санкций фискальных органов, читайте в публикации.

Первичные документы по учету кадров и заработной платы – главное свидетельство правильного расчета бюджетных платежей и распределения доходов сотрудников согласно их трудозатратам. И то, и другое строго регулируется на законодательном уровне, зато в компаниях работа с этими бумагами зачастую контролируется менее жестко.

Со стороны руководства это является ошибкой: то, что представителям бизнеса кажется «соблюдением формальностей», для государства – залог своевременного пополнения бюджета в полном размере и соблюдения действующего налогового и трудового законодательства. Пробелы в «первичке» по расчету зарплаты чреваты не только штрафами со стороны контролирующих органов, но и другими последствиями, в том числе репутационными потерями в результате разбирательств с государственными структурами и трудовых споров с сотрудниками.

Значение «первички» по учету зарплаты и кадров для бизнеса

С каждым годом государство ужесточает внешние условия для существования и развития бизнеса. Поэтому главная задача собственника – предугадать и максимально уменьшить возможные убытки, если вдруг компания попадет под внимание контролирующих органов. «Правильные» первичные документы в этом смысле – надежный способ продемонстрировать свою добросовестность и исключить стремление соответствующих структур проверить ваш бизнес более тщательно.

Не меньшего внимания заслуживают бумаги, участвующие в кадровом делопроизводстве. ТК РФ в большей степени защищает интересы работника, а не работодателя. Компенсировать такую несправедливость, а также закрепить за каждым сотрудником ту степень ответственности, которую предусматривает специфика именно вашего бизнеса, можно только грамотно разработанными локальными нормативными актами.

Кроме того, кадровый документооборот часто является «собранием» ошибок, которые случайно обнаруживаются лишь во время проверки Роструда, Роскомнадзора, ФСС, разбирательства прокуратуры, полиции, миграционной службы или накануне трудового спора с сотрудником. За формальный подход к рутинной работе придется заплатить штрафы в сотни тысяч рублей.

Передайте кадровое делопроизводство на аутсорсинг в 1С-WiseAdvice и получите услуги профильных специалистов: ассистента, специалиста по кадрам, эксперта по кадровому сопровождению, юриста по трудовому праву. Стоить это будет примерно столько же, сколько услуги штатного кадровика, но высокий уровень автоматизации позволяет нашей компании исключить человеческий фактор, так часто оборачивающийся досадными ошибками.

Кроме того, мы берем на себя полную финансовую ответственность за качество предоставляемых услуг. Эксклюзивный договор страхования профессиональной ответственности включает в себя расширенный перечень рисков, которые не предусмотрены стандартным полисом и не страхуют большинство других бухгалтерских компаний.

Общие требования к оформлению первичных документов

Статья 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ говорит о том, что каждый факт хозяйственной жизни компании должен быть оформлен соответствующим первичным документом. И тут же предупреждает, что к бухгалтерскому учету не допускаются «мнимые и притворные» сделки.

Реальности сделок со стороны государства сегодня уделяется повышенное внимание. В связи с этим с 2013 года не все первичные документы подлежат обязательному оформлению по образцам из альбомов унифицированных форм, утвержденных постановлениями Госкомстата России. Теперь «первичку» можно перерабатывать под нужды вашей бухгалтерии и бизнеса – главное, чтобы не утаивались и не фальсифицировались данные. В любом случае, самостоятельно разработанный первичный документ должен содержать все обязательные реквизиты, перечисленные в части 2 статьи 9 Закона № 402-ФЗ.

В том, чтобы сведения в первичных документах соответствовали реальности, заинтересовано не только государство, но и собственник бизнеса. Если государство будет уверено в вашей законопослушности, вы в свою очередь тоже можете быть уверенными, например, в том, что вам не грозят манипуляции со стороны сотрудников, трудовые споры и санкции.

Оценить риски и исправить ошибки кадрового учета помогут эксперты 1С-WiseAdvice. Услуга «Кадровый аудит» предусматривает общую оценку кадрового делопроизводства организации и его соответствие трудовому законодательству, выявление ошибок учета и прямых нарушений Трудового кодекса.

Наши эксперты опишут обнаруженные риски и предусмотренные за них меры ответственности, прокомментируют, как лучше исправить допущенные ошибки.

В серьезных случаях, когда накопилось много нарушений, мы можем составить план восстановления кадрового учета и самостоятельно его реализовать.

Перечень документов для расчета заработной платы и учета рабочего времени

К первичным документам для расчета заработной платы относятся:

- Табель учета рабочего времени и расчета оплаты труда (форма № Т-12)

- Табель учета рабочего времени (форма № Т-13)

- Расчетно-платежная ведомость (форма № Т-49)

- Расчетная ведомость (форма № Т-51)

- Платежная ведомость (форма № Т-53)

- Журнал регистрации платежных ведомостей (форма № Т-53а)

- Лицевой счет (форма № Т-54)

- Лицевой счет (форма № Т-54а)

- Записка-расчет о предоставлении отпуска работнику (форма № Т-60)

- Записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении) (форма № Т-61)

- Акт о приеме работ, выполненных по срочному трудовому договору, заключенному на время выполнения определенной работы (форма № Т-73)

А теперь обо всех этих документах – более подробно.

Табель учета рабочего времени и расчета оплаты труда

Логичней говорить о форме Т-12, так как Т-13 включает в себя только первый раздел образца Т-12. Так или иначе, компания вправе самостоятельно разработать и утвердить форму табеля учета рабочего времени и расчета зарплаты. В этом случае документ должен содержать точную информацию:

- о количестве дней (часов) неявок (явок);

- о количестве часов по видам переработок (замещение, работа в праздничные дни, работа в ночное время, совместительство и пр.).

В зависимости от графика работы конкретного сотрудника используются следующие способы учета его рабочего времени:

- Поденный. В этом случае при пятидневной рабочей неделе нормированный рабочий день будет равен восьми часам, при шестидневной – семи часам. Любая переработка будет считаться сверхурочной работой.

- Понедельный учет. Общепринятая продолжительность рабочего времени – 40 часов в неделю. В одни дни сотрудники могут отработать больше, в другие – меньше. Это должно быть зафиксировано в табеле.

- Суммированный учет. Этот способ учета рабочего времени применяется в том случае, если специфика работы не предусматривает еженедельную или ежедневную нормированную продолжительность рабочего времени. Работодатель сам определяет учетный период: месяц, квартал или год.

Расчетные и платежные, а также расчетно-платежная ведомости

Ведомости, отражающие начисление и выплату сотрудникам зарплаты, существуют в трех унифицированных формах, утвержденных Постановлением Госкомстата России от 05.01.2004 № 1. Данные документы также можно подгонять под особенности учетной политики компании, но при условии соблюдения обязательных реквизитов, предусмотренных все той же частью 2 статьи 9 Закона № 402-ФЗ.

Отличаются формы друг от друга своим предназначением и способами последующего расчета с сотрудниками.

Журнал регистрации платежных ведомостей (форма № Т-53а)

Журнал регистрации платежных ведомостей является регистром бухгалтерского учета. Он предназначен для систематизации и накопления информации, содержащейся в платежной (Т-53) и расчетно-платежной (Т-49) ведомостях. Согласно статье 10 Закона № 402-ФЗ в регистрах бухгалтерского учета не допускаются пропуски, «изъятия» или исправления «несанкционированными лицами». Любое исправление должно сопровождаться датой, подписями с расшифровками сотрудников, ответственных за ведение данного регистра.

Лицевые счета

Лицевой счет – внутренний документ, в который с момента приема на работу и на протяжении всей трудовой деятельности заносятся сведения обо всех видах выплат и удержаний из зарплаты сотрудника. Этот вид «первички» ведется по двум формам:

- Т-54 – применяется для записи всех видов начислений и удержаний.

- Т-54а – электронная форма лицевого счета.

Расчетные записки

Унифицированная форма № Т-60 предусматривает два вида отпуска:

- ежегодного оплачиваемого

- ежегодного дополнительного (другого) отпуска.

Отпускные по данному образцу рассчитываются, исходя из среднего дневного заработка сотрудника, умноженного на количество дней отпуска. Компания может разработать свою форму начисления отпускных, опять-таки соблюдая обязательные упомянутые требования фиксирования реальных фактов хозяйственной жизни компании.

Аналогично обстоят дела и с формой № Т-61, отражающей порядок начисления «расчетных».

Акт о приеме работ, выполненных по срочному трудовому договору

Документ отражает виды, объем и стоимость работ, выполненных сторонним исполнителем. Подробные данные о каждой услуге оформляются в отдельной строке.

Другие первичные документы, участвующие в расчете заработной платы и учете рабочего времени:

- трудовой договор, в котором зафиксирована система и размер оплаты труда;

- приказы о переводе на другую должность и последующем изменении оклада;

- расходные кассовые ордеры, свидетельствующие о премировании определенного числа сотрудников, а также соответствующие приказы;

- больничные и другие документы, подтверждающие правомерность выплат сотрудникам за счет средств ФСС;

- приказы на командировки.

Профессиональная оценка кадрового документооборота, сложившегося в вашей компании, входит в услугу «Кадровый аудит» . Наши эксперты:

- оценят тщательность, эффективность и правильность системы подготовки, согласования, регистрации и хранения кадровых документов;

- исправят ошибки и обеспечат вас полным комплектом кадровых документов, безупречно оформленных с точки зрения российского законодательства. Это в свою очередь исключит финансовую и административную ответственности компании и ее собственников.

Образец лицевого счета сотрудника по зарплате

- 1 Для чего нужен

- 2 Особенности заполнения

При использовании предприятием наемного труда возникают обязательства по выплате персоналу заработной платы. Для учета отработанного времени и начисленных доходов предусмотрены унифицированные бланки документов. В их числе лицевые счета сотрудников по заработной плате. Эта форма относится к категории первичной документации.

Для чего нужен

Сразу скажем, что бланк нужен для систематизации сведений о начисляемых в пользу сотрудника доходах. Поэтому для каждого работника заводится отдельный лицевой счет. Его заполнение должно происходить на ежемесячной основе с учетом всех производимых начислений в пользу конкретного лица. Лицевой счет – форма Т – 54, ведется на протяжении всего календарного года.

Основанием для внесения записей в бланк являются:

- первичные документы, отражающие выработку за текущий период, объем выполненных работ и отработанного времени;

- документы на оплату.

Лицевые счета содержат полный набор информации о состоянии расчетов с сотрудником. Бланк Т-54 (лицевой счет) содержит данные обо всех видах начислений в пользу отдельного работника, произведенных из них удержаний налогового и неналогового характера, осуществленных фактических выплатах. Шаблон документа утвержден постановлением Госкомстат от 05.01.2004 г. № 1.

Действующее законодательство предусматривает две разновидности данного бланка:

| Название бланка | Решаемые задачи |

| Форма Т-54 | Для ручной или полуавтоматической системы ввода информации. |

| Форма Т-54а | Для автоматического заполнения программами автоматизированной обработки данных. В шаблоне Т-54а условно-постоянные сведения заполняются сразу в автоматическом режиме. К этому набору информации относятся название предприятия, данные, идентифицирующие сотрудника. Выплаты и все виды удержаний из доходов представлены в форме кодовыми обозначениями. |

Особенности заполнения

Понятно, что применять утвержденные формы все компании не обязаны (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ). Это удел исключительно бюджетных организаций. Поэтому коммерческие организации могут корректировать образец формы Т-54 (лицевой счет) по своему усмотрению.

Напомним, что фирмам предоставлено право изменять рекомендованные органами статистики первичные документы по учету заработной платы и разрешено разрабатывать на их основе собственные шаблоны. Главное условие – в документе должны присутствовать все обязательные для первички реквизиты (п. 2 ст. 9 Федерального закона № 402-ФЗ).

Если лицевой счет заполняется при помощи программных продуктов, документ должен храниться на предприятии не только в электронном формате, но и в бумажном. Заполненные бланки подлежат ежемесячной распечатке. Каждый экземпляр документа заверяется собственноручной подписью ответственного должностного лица. На бланках проставляется дата оформления.

Дата открытия лицевого счета совпадает с днем приема на работу (если сотрудник принят в текущем году) или с началом отчетного периода. Закрытие документа должно происходить с окончанием года или одновременно с датой увольнения (если увольнение произошло в текущем периоде). Так как форма является одним из документов для начисления сумм пенсионного обеспечения, работодатели должны обеспечить хранение этого вида документов на протяжении 75 лет.

Теперь несколько слов о структуре бланка:

- шапка, состоящая из общих сведений о работодателе и наемном сотруднике;

- таблица с общей информацией о работнике;

- раздел, в котором фиксируются ежемесячные расчетные данные по начисляемым доходам, произведенным удержаниям и выплатам.

Специально для читателей мы подготовили образец лицевого счета по форме Т-54.

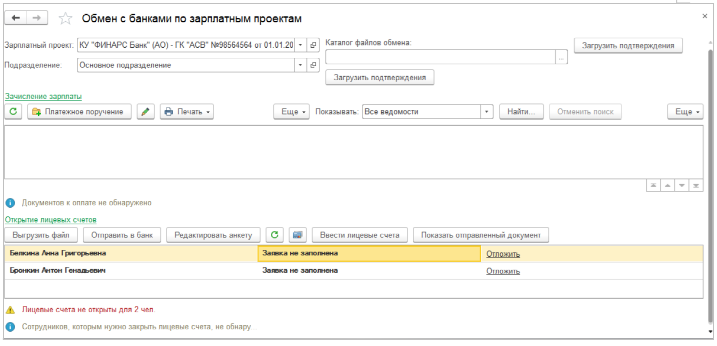

Как настроить лицевые счета в 1С 8.3: ЗУП

Для того чтобы перечислить заработную плату сотрудникам в рамках зарплатного проекта, необходимо указать их лицевые счета. Ввести данные можно как электронно, так и вручную. Первый способ используется, если компания подключена к электронному обмену данными об открытии лицевого счета. Пользователю потребуется лишь отправить заявку в банк, а затем загрузить присвоенные счета в программу.

Как создать зарплатный проект в 1С 8.3

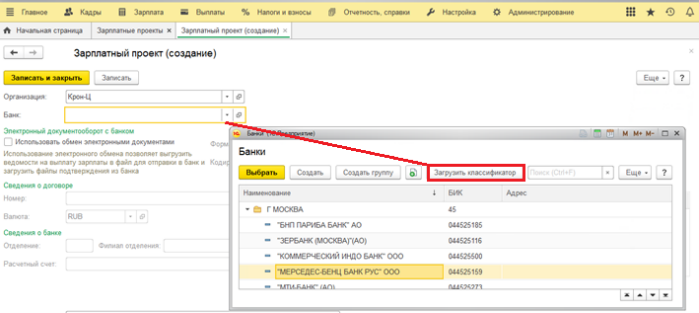

Если вы только собираетесь работать по зарплатному проекту, необходимо загрузить классификаторы банков в программу 1С. Перейдите в раздел «Классификаторы», выберите вкладку «Настройки», а затем перейдите в справочник «Банки».

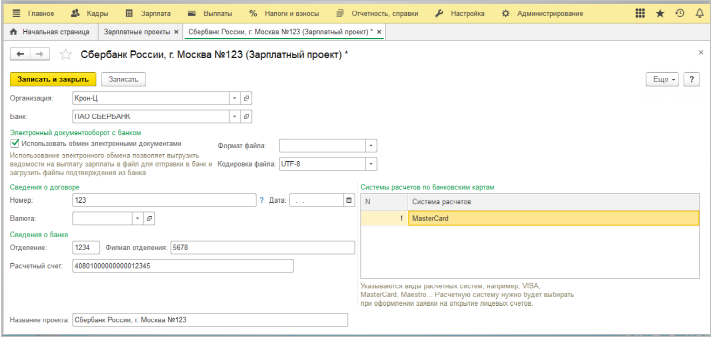

Сделать это можно и напрямую в форме создания зарплатного проекта. Перейдите в раздел «Выплаты» и обратитесь к вкладке «Зарплатные проекты», а затем выберите нужное финансовое учреждение из классификатора. Если по какой-то причине 1С не находит нужный банк, рекомендуется обратиться к опции «Загрузить классификатор». Если компания уже использует ЭДО с банком, отметьте галочкой поле «Использовать обмен электронными документами».

Следующий шаг – указание даты заключения договора с банком, системы расчетов. Если в вашей компании используется несколько зарплатных проектов, введите наименование в поле «Название проекта».

После того как все данные сохранены, при обращении к разделу «Выплаты» пользователю будут доступны следующие возможности:

- Загрузка подтверждений из банков зачислении или незачислении сумм по расчетным ведомостям.

- Выгрузка платежных ведомостей.

- Формирование формы со списком перечислений в банк для печати.

- Получение подтверждений из банка об открытии расчетных счетов и др.

Создание лицевого счета для одного сотрудника

Для ручного ввода лицевых счетов обратитесь к разделу “Выплаты”. Перейдите на вкладку “Лицевые счета сотрудников”.

Для создания нового счета кликните на кнопку “Создать” (расположена в верхней части страницы). В открывшейся форме укажите следующие данные:

- Наименование организации (выберите из раскрывающегося списка).

- Зарплатный проект, в рамках которого перечисляются денежные средства.

- Сотрудника (откроется справочник “Сотрудники”).

- Номер лицевого счета работника, а также дату его открытия.

Внимательно проверьте указанные данные и сохраните новый счёт, нажав на кнопку “Записать и закрыть”. Новый счёт будет доступен в общем списке.

Ввод лицевых счетов для группы сотрудников

Программа 1С: ЗУП позволяет не только вести лицевой счёт по каждому сотруднику отдельно, но и по группам работников. Для настройки счетов:

- Перейдите в раздел “Выплаты” и обратитесь к вкладке “Ввод лицевых счетов”.

- В форме на новой странице выберите организацию, месяц, в котором был открыт лицевой счёт, а также зарплатный проект из раскрывающегося списка.

- Для того чтобы ввести информацию сразу по нескольким работникам, кликните на кнопку “Добавить”, а затем введите лицевой счёт каждого из них вручную.

- Для сохранения данных воспользуйтесь опцией “Сохранить и закрыть”.

Если при первичной настройке зарплатного проекта в вашей компании подключено использование обмена электронных документов, номера лицевых счетов работников будут предоставлены банком в электронной форме.

Для того чтобы подключить использование обмена электронных документов:

Перейдите в раздел “Выплаты” и обратитесь к разделу “Документы обмена с банками”.

Кликните на опцию “Создать” в верхней части страницы. Нажмите на вкладку “Заявка на открытие лицевых счетов”. В новом окне откроется форма.

На странице укажите наименование организации, выберите Зарплатный проект. Кликните на опцию” Заполнить” и выберите сотрудников из справочника, используя кнопку “+” – информация будет перенесена автоматически. Если какие–то данные отсутствуют, выполните ручной ввод. Для сохранения заявки в банк нажмите на кнопку “Провести”.

Для того чтобы сохранить документ, обратитесь к опции “Выгрузить файл”. Отправить документ в банк можно несколькими способами – по электронной почте, через банк–клиент и др.

Как только ответ поступит, загрузите файл в 1С. Перейдите в раздел” Выплаты” – обратитесь к вкладке “Документы обмена с банками”, выберите пункт” Подтверждение открытия счетов”.

На новой странице кликните на кнопку “Создать”. Выберите документ, полученный из банка. Форма автоматически заполнится информацией. Для сохранения документа обратитесь к опции “Провести и закрыть”. Теперь вы можете перечислять заработную плату на лицевые счета работников.

Чем отличается расчетный счет от лицевого?

Расчетный счет открывают, чтобы вести бизнес, а лицевой счет — более широкое понятие

Леонид Яковлев

Эксперт по праву

- # Банк

- # Платежи

Читатель Антон спрашивает: «Слышал, что бывает лицевой и расчетный счет. Какая между ними разница? Для бизнеса лучше открыть и лицевой, и расчетный счет? Или нужен один?»

Через расчетный счет можно вести бизнес, а через лицевой нельзя

Лицевой счет и расчетный счет — разные понятия. На расчетный можно получить деньги от клиентов или закупить товар. А лицевой счет можно использовать только для хранения денег, перечисления зарплат и получения кредитов. Бывает, что кредит с лицевого можно перечислить на расчетный счет, но это обычно невыгодно.

Разобрали в таблице, в чем заключается разница между расчетным и лицевым счетом.

| Расчетный счет | Лицевой счет | |

|---|---|---|

| Кто пользуется | Предприниматели и компании | Предприниматели, компании и физические лица |

| Для чего нужен | Ведение бизнеса: получать, тратить и хранить деньги |

Физлицами: хранить деньги, платить за ЖКХ, интернет и связь

Дальше подробно рассказываем про лицевой и расчетный счет.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

- за вывод до 500 000 ₽ себе на карту ничего не берем;

- обслуживание первые 2 месяца — 0 ₽;

- дарим до 500 000 ₽ на сервисы партнеров.

Посмотреть условия

Что такое расчетный счет

Расчетный счет — это банковский счет для компаний, ИП и НКО. На расчетный счет приходят доходы: деньги от партнеров и клиентов. А еще — другие поступления, например авансы или займы, которые вам вернули.

С этого же счета можно тратить деньги бизнеса: оплачивать поставки товара, аренду офиса, работу сотрудников и налоги. Получается, что все денежные потоки бизнеса проходят через расчетный счет.

Расчетный счет — место, куда будут стекаться все деньги предпринимателя или компании

Расчетный счет — место, куда будут стекаться все деньги предпринимателя или компании

К расчетному счету можно подключить разные сервисы. Например, торговый эквайринг, чтобы принимать оплату картами в магазине, или бизнес-карту, чтобы ИП мог расплачиваться прямо с расчетного счета где угодно. Условия по подключению дополнительных опций у каждого банка свои.

Как открыть расчетный счет

Кто может открыть расчетный счет. Его могут открыть все, кто ведет бизнес: индивидуальные предприниматели и компании разных форм собственности. Еще расчетный счет могут открыть НКО, чтобы принимать на него пожертвования и оплачивать текущие расходы.

Открыть расчетный счет не смогут физлица и самозанятые без статуса ИП.

Какие документы нужны для открытия расчетного счета. Набор документов зависит от того, кто открывает счет, и от конкретного банка. Обычно нужны такие документы.

Документы для ИП:

- Паспорт.

- Свидетельство ИНН.

- Лист записи в ЕГРИП — госреестре предпринимателей. Форма — Р60009.

Документы для ООО:

- Решение об учреждении ООО.

- Паспорт директора.

- Решение о назначении директора.

- Устав компании.

- Новые компании дают лист записи в ЕГРЮЛ — едином госреестре юрлиц. Форма — Р50007. Старые компании — выписку из ЕГРЮЛ.

За точным списком обращайтесь в банк, где хотите открыть расчетный счет. Например, в Тинькофф Бизнесе для ИП нужен только паспорт, а для ООО — паспорт директора, решение о его назначении и устав.

Порядок открытия расчетного счета зависит от конкретного банка.

Если открываете расчетный счет в банках, которые ориентируются на офлайн-обслуживание, процедура открытия предполагает посещение офиса. Нужно прийти в отделение банка с пакетом документов и написать заявление, менеджер оформит документы и откроет расчетный счет.

Если открываете расчетный счет онлайн, процедура открытия проще. Нужно заполнить заявку на сайте, а затем передать представителю банка документы в любом удобном для вас месте — он приедет сам в назначенное время.

Что такое лицевой счет

Понятие «лицевой счет» более широкое — обычно это цифры, которые обозначают внутренний номер пользователя в системе.

На иллюстрации лицевой и расчетный счета. Все цифры вместе — это расчетный счет. Последние семь цифр — внутренний номер клиента в банке, а не отдельный счет

На иллюстрации лицевой и расчетный счета. Все цифры вместе — это расчетный счет. Последние семь цифр — внутренний номер клиента в банке, а не отдельный счет

Если вы придете в банк и просто попросите открыть такой счет, скорее всего, сотрудники не поймут, что вы имеете в виду. В разных сферах под лицевым счетом понимают разное, рассмотрим на примерах.

Примеры лицевых счетов в госсфере. В пенсионном фонде есть индивидуальные лицевые счета. На них начисляется пенсия. СНИЛС — это номер этого счета.

ЕЛС — единый лицевой счет. Его используют в системе ГИС ЖКХ, чтобы оплачивать коммунальные услуги.

Еще подобные счета используют на таможне. Импортеры или таможенные брокеры кладут деньги на лицевой счет таможни, чтобы уплатить пошлины и сборы. Такой счет позволяет ускорить процесс для всех, кто перевозит товар через таможню: не надо формировать платежку каждый раз.

Лицевые счета есть у школ, больниц и других бюджетных учреждений. Федеральное казначейство открывает их для всех, кому поступают бюджетные деньги, чтобы отслеживать, кто и куда отправляет платежи.

Примеры лицевых счетов в телекоммуникациях. Сотовый оператор открывает лицевой счет клиенту, чтобы тот мог перечислять туда деньги и платить за связь и интернет.

Интернет-провайдер открывает лицевой счет, чтобы клиент мог перечислять деньги и платить за интернет и аренду роутера.

Примеры лицевых счетов в бухгалтерии. В компаниях иногда ведут лицевой счет для каждого сотрудника — в трудовом праве это называется форма Т-54. В него вписывают все о зарплате сотрудника: например, сколько часов отработал и сколько получит за это.

Примеры лицевых счетов в банках. В банке лицевым счетом обычно называют последние семь цифр расчетного счета.

Когда в банке дают кредит для бизнеса или физлиц, открывают лицевой счет, на который перечисляют деньги.

Компания оформляет в банке зарплатный проект, и банк открывает лицевые счета каждому работнику, чтобы они могли получить на них зарплаты.

Лицевым счетом иногда называют депозитный счет — отдельный счет для бизнеса или физлица, на котором можно хранить деньги и получать за это проценты.

Как открыть лицевой счет

Порядок открытия лицевого счета зависит от того, для чего он нужен. Давайте разберем два примера.

Лицевой счет для сим-карты может открыть любой человек с паспортом. Для этого от самого физлица ничего не нужно: после покупки сим-карты мобильный оператор откроет лицевой счет автоматически.

Депозит в банке может открыть физлицо, ИП или компания. Физлицу для этого нужно обратиться в банк, заполнить заявку и показать паспорт. Бизнесу тоже нужно обратиться в банк, но перед этим надо открыть расчетный счет в банке, где он планирует открыть депозит.

Набор документов при открытии лицевого счета в каждом случае тоже будет разный.

Расчетный счет в Тинькофф

Откроем расчетный счет для ИП или ООО:

- за вывод до 500 000 ₽ себе на карту ничего не берем;

- обслуживание первые 2 месяца — 0 ₽;

- дарим до 500 000 ₽ на сервисы партнеров.

Посмотреть условия

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

- Команда проекта

- Глоссарий

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

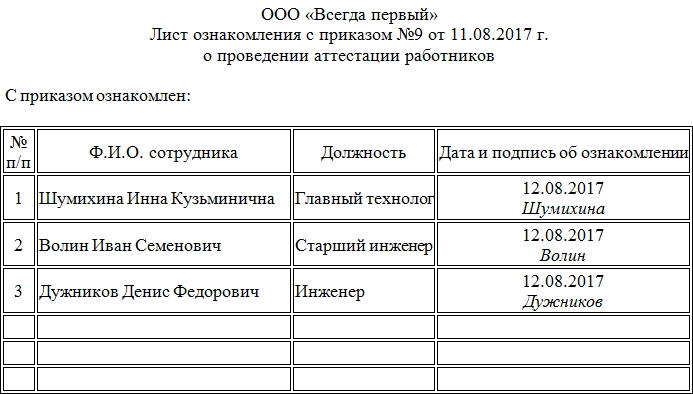

Лист ознакомления с приказом

Если на предприятии издается приказ, касающийся его работников (а такие приказы – это большая часть распорядительной документации организаций), то каждый прямо или косвенно упомянутый в нем сотрудник должен быть с ним ознакомлен. При этом информация о прочтении приказа и подпись работника вносятся в специальный лист.

Функция и роль приказа

Приказ – это распоряжение руководителя, которое оформляется в письменном виде и содержит сведения о том или ином принятом решении.

Приказы могут касаться любых правовых аспектов отношений между работодателем и подчиненным:

Издаются приказы всегда от лица директора предприятия, легитимны только внутри фирмы, имеют длительный период действия и, при необходимости, могут подвергаться изменениям.

Приказы ни в коей мере не должны нарушать ни гражданских, ни трудовых прав работников, которые, в свою очередь, в обязательном порядке должны с ними ознакомляться.

Зачем нужна подпись работника

Сотрудник предприятия не просто должен прочесть приказ, но и поставить свою подпись либо на самом документе, либо в специальном бланке: листе ознакомления с приказом.

Это правило является требованием законодательства, которое обязывает руководство фирмы знакомить сотрудников со всеми издаваемыми на предприятии локальными нормативными бумагами.

Автограф работника на приказе будет свидетельствовать о том, что он согласен с распоряжением и готов приступить к его исполнению.

В каких случаях используется лист ознакомления с приказом

Лист ознакомления с приказом используется в тех случаях, когда распоряжение касается большого количества сотрудников, например, целого структурного подразделения или какой-то конкретной группы работников. Понятно, что он не является самостоятельным документом, а служит своего рода приложением к приказу.

В случае возникновения каких-либо спорных и конфликтных ситуаций между работодателем и подчиненным, в дальнейшем этот документ может стать доказательством в трудовой инспекции или судебной инстанции, причем как с одной, так и с другой стороны, поэтому подписи следует собирать тщательно и скрупулезно.

Недопустимо пропускать кого-либо из работников предприятия, упомянутых в приказе, а тем более подделывать их автографы. Если кто-либо из сотрудников отсутствует на рабочем месте в момент сбора подписей, например, по причине болезни, отпуска или командировки, надо дождаться его возвращения и только тогда взять подпись об ознакомлении с приказом.

Что будет, если не поставить подпись об ознакомлении с приказом

Заставить сотрудника подписать и выполнить приказ руководителя нельзя.

Однако по факту отказа от подписи распоряжения, представитель работодателя вправе составить специальный акт, а за отказ от выполнения приказа работодатель имеет право подвергнуть сотрудника дисциплинарному взысканию или даже уволить.

Конечно, такие меры возможны только при условии, что приказ полностью соответствует всем нормам законодательства РФ, а подчиненный не предоставил никаких веских и уважительных причин для подобного поведения.

На каком этапе происходит ознакомление

Как правило, знакомство с приказом происходит непосредственно сразу после его выпуска или в течение нескольких дней после этого – обычно предельная дата указывается директором в самом документе. В любом случае, свою подпись работник должен поставить до того, как приступит к выполнению распоряжения.

Кто формирует лист

Непосредственно составление и заполнение листа ознакомления с приказом обычно лежит на специалисте отдела кадров предприятия, юрисконсульте или секретаре — т.е. любом том сотруднике, в должностную инструкцию которого вписана данная функция. Также формировать лист и знакомить с приказом коллег может работник, назначенный на это в самом тексте распоряжения директором.

Как составить лист ознакомления с приказом

Практически все стандартные унифицированные формы первичных кадровых и бухгалтерских документов с 2013 года отменены, поэтому лист может составляться работниками фирмы в произвольном виде или по внутреннему шаблону организации.

Единственное, что при формировании бланка необходимо соблюдать определенную структуру и правила русского языка.

В «шапке» листа следует обозначить:

- название предприятия;

- наименование документа;

- номер, дату и суть приказа.

Далее рекомендуется сделать таблицу, в которую нужно внести:

- порядковый номер работника;

- фамилию-имя-отчество работника;

- должность;

- дату ознакомления с приказом;

- подпись.

При необходимости сюда можно добавить и другие столбцы (например о структурном подразделении, в котором трудится работник или примечания).

Если сотрудников, которых касается приказ, много, то для их подписей может потребоваться несколько листов. Все их нужно скрепить (можно при помощи степлера, но лучше суровой нитью) и пронумеровать.

Как оформить лист

Документ обычно составляется в единственном экземпляре, на листе формата А4 или на фирменном бланке компании. Формировать его можно как от руки, так и в печатном виде. Главное – наличие подлинных автографов работников.

Удостоверять бланк при помощи печати строгой необходимости нет, т.к. с 2016 года юридические лица имеют право не использовать при визировании документов штемпельные изделия (если только эта норма не закреплена во внутренних локальных актах фирмы).

После создания лист надо завизировать в журнале учета внутренних документов.

Сроки и способы хранения бланка

Лист ознакомления с приказом должен лежать в отделе кадров предприятия в отдельной папке вместе с тем распоряжением, которого он касается. Срок его хранения законодательно не ограничен, но, как минимум, весь период действия приказа он должен быть в целости и сохранности.

Лист ознакомления с локальными нормативными актами – образец

- Для чего нужен лист ознакомления с локальными нормативными актами?

- Структура документа

- Где можно скачать образец листа ознакомления?

- Итоги

Для чего нужен лист ознакомления с локальными нормативными актами?

В соответствии с положениями ст. 22 и 68 ТК РФ фирмы-работодатели обязаны знакомить сотрудников –– как уже нанятых, так и оформляющихся на работу, с локальными нормативными актами (далее – ЛНА), действие которых распространяется на трудовые правоотношения с участием данных работников. Такими актами могут быть, к примеру, положение о коммерческой тайне, правила внутреннего распорядка, коллективный договор.

Помимо законной обязанности работодателя по ознакомлению сотрудников с соответствующими ЛНА, у фирмы могут быть и объективные причины сделать это. Например, если она не ознакомит сотрудника с теми же правилами трудового распорядка, то будет не вправе спрашивать с работника за последствия их нарушения.

Законодатель не регламентирует, каким образом сотрудник должен знакомиться с локальной документацией. На практике распространено несколько механизмов обеспечения работодателем соответствия требованиям ст. 22 и 68 ТК РФ. В числе таковых – составление листа ознакомления с ЛНА. Изучим, в какой структуре он может быть представлен.

А составить уведомление работников о переходе на электронные трудовые книжки вам поможет образец, который подготовили эксперты КонсультантПлюс. Если у вас нет доступа к этой системе, пробный полный доступ можно получить бесплатно.

Структура документа

Существует 2 основных подхода к утверждению рассматриваемого журнала, а также к формированию его структуры.

1. Создание документа, являющегося приложением к трудовому договору работника.

- подписывается только тем работником, с которым заключен трудовой договор;

- включает перечень только тех актов, действие которых распространяется на конкретного работника.

2. Создание самостоятельного нормативного документа, который:

- подписывается всеми сотрудниками фирмы;

- содержит перечни всех ЛНА, используемых в компании (классифицированные по категориям).

В первом случае в форме журнала отражаются:

- тот факт, что документ является приложением к трудовому договору с определенными реквизитами (номером и датой подписания);

- перечень актов, юрисдикция которых распространяется на сотрудника, подписавшего соответствующий трудовой договор;

- даты ознакомления с ЛНА, указанными в перечне.

В структуре документа также должны присутствовать графы для проставления подписей работника.

Второй вариант структурирования листа ознакомления с ЛНА предполагает включение в него:

- граф, предназначенных для указания структурных подразделений фирмы, Ф.И.О. работающих в них сотрудников, а также их должностей;

- граф, предназначенных для проставления сотрудниками подписей, удостоверяющих факт ознакомления с локальной документацией;

- отметки о заверении документа руководителем фирмы – поскольку в данном случае лист является самостоятельным нормативным актом.

Где можно скачать образец листа ознакомления?

Загрузить заполненный образец листа ознакомления с ЛНА в обоих рассмотренных нами вариантах вы можете на нашем сайте.

Здесь вы можете скачать пример заполнения листа ознакомления, являющегося приложением к трудовому договору:

А здесь вы сможете ознакомиться с образцом листа ознакомления, являющегося самостоятельным документом:

Итоги

Знакомить работников с локальными нормативными актами фирма-работодатель обязана в силу требований закона. Лист ознакомления с ЛНА – один из самых удобных инструментов для исполнения организацией требований ст. 22 и 68 ТК РФ.

Ознакомиться со спецификой ряда распространенных ЛНА, с положениями которых работодатели должны знакомить сотрудников, вы можете в статьях: