По какой формуле рассчитывается маржинальная прибыль

Больше материалов по теме «Ведение бизнеса» вы можете получить в системе КонсультантПлюс .

- Маржинальная прибыль: что это такое

- Формула и тонкости расчета маржи

- Как интерпретировать показатель маржинальной прибыли

- Нормы маржинальной прибыли

- Пути влияния на рост маржинальной прибыли

- Ограничения анализа маржинальной прибыли

Любое предпринимательство подразумевает конечной целью извлечение прибыли. Экономический смысл этой категории может различаться в зависимости от того, какие именно средства в нее включаются и какие затраты и дополнительные платежи исключаются. Вид прибыли важен также по отношению к цели ее выделения. Так, доход в качестве налогооблагаемой прибыли интересует налоговиков, а распределяемая прибыль – акционеров. Самого бизнесмена прежде всего будет волновать чистая прибыль.

Однако, планируя возможность инвестиций, оценивая эффективность предпринимательства, нужно принимать во внимание, что для вычисления прибыли нужно убрать из расчетов не только постоянные, но и переменные издержки, несмотря на то что они трудно поддаются прогнозированию. Такая прибыль – маржинальная – более точно отразит финансовую эффективность бизнеса.

Рассмотрим суть маржинальной прибыли, приведем формулу, по которой рассчитывается маржа и безубыточность производства. Проанализируем факторы, влияющие на маржу, а также возможные способы увеличения этого вида прибыли.

Маржинальная прибыль: что это такое

Прибыль предприятия формируется в результате производства продукции и его реализации, за вычетом расходов, понесенных в процессе этого производства, а также издержек организации и управления.

Маржинальная прибыль (от английского «Margin» или французского «Marge», что означает «разница») – это доход предприятия, образуемый выручкой от реализации определенного объема товаров за вычетом затрат, образовавшихся в процессе производства (переменных затрат) этого же объема продукции.

Эту финансовую категорию иногда называют «суммой покрытия», так как именно за ее счет формируется покрытие затрат на трудовое вознаграждение персонала, а остаток составляет чистую прибыль бизнесмена.

Важное значение в обосновании управленческих решений в бизнесе имеет маржинальный анализ. Его методика базируется на соотношении трех важнейших экономических показателей (издержек, объема реализации (продаж), прибыли) и прогнозировании величины каждого из этих показателей при заданном значении других.

Как оценивается рентабельность маржинальной прибыли в системе маржинального анализа экономического субъекта?

Посмотреть ответ

Близкий, но не тождественный термин – валовый доход. Разница с маржинальной прибылью состоит в том, что учитываются еще и непроизводственные затраты, а также он вычисляется на единицу продукции. Маржинальная прибыль же учитывает весь ассортимент выпускаемых товаров, тем самым характеризуя общую рентабельность предприятия.

Словом «маржа» иногда на профессиональном сленге называют саму маржинальную прибыль, но чаще это обозначает показатель маржинальной доходности (он вычисляется в процентах).

К СВЕДЕНИЮ! Рост маржинальной прибыли означает подъем чистой прибыли предприятия за счет более быстрого возмещения переменных затрат на производство. Именно увеличение маржинальной прибыли является целью различных управленческих стратегий, применяемых для повышения прибыльности производства.

Формула и тонкости расчета маржи

Исходя из определения маржи, ее рассчитывают по простой формуле:

- Пмарж. – маржинальная прибыль;

- Вр – сумма выручки от реализованных товаров, услуг, работ;

- Рпер. – переменные расходы.

При вычислении маржинальной прибыли важно помнить о некоторых особенностях учета:

- Выручка для данной формулы берется без учета НДС и акцизов.

- Переменные расходы – те траты, которые напрямую связаны с объемом выпускаемой продукции и количеством реализованной.

- Если в какой-то учетный период продукция не реализовывалась или не производилась, это значит, что в это время организация не несла переменных затрат.

- Переменные расходы никак не реагируют на изменение ценовой политики, расширение ассортимента, технологическую модернизацию и другие факторы. Решающими являются исключительно объем производства и/или реализации.

Вычислять маржу – показатель маржинального дохода – удобно для сравнения с другими финансовыми категориями, данными по различным видам продукции или цифрами, которые показывают другие предприятия. Рассчитывается маржа так:

- М – маржа;

- Пмарж. – маржинальная прибыль;

- Вр – сумма выручки от реализованных товаров, услуг, работ.

Данный показатель освещает процентную долю маржинальной прибыли в реализационной выручке.

Как интерпретировать показатель маржинальной прибыли

Маржинальная прибыль нужна для определения стратегии безубыточности предприятия. Можно делать его по каждому виду продукции из ассортимента и по всему производству целиком.

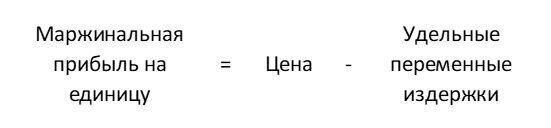

Безубыточность – такое состояние производства (объем выпуска), при котором сумма выручки и издержки (переменные плюс постоянные) уравновесят друг друга. Этот объем можно вычислить так:

- Vбез. – объем товара, обеспечивающий безубыточное производство;

- Рconst – постоянные расходы (общая сумма);

- Цед. – цена реализации единицы выпущенной продукции;

- Рпер. – себестоимость 1 единицы реализуемого товара (переменные расходы на единицу продукции).

Иначе говоря, объем безубыточности зависит от того, какая доля «суммы покрытия», то есть маржинальной прибыли, покроет постоянные расходы на каждую единицу продукции.

Кроме анализа безубыточности, показатель маржи используется при:

- выработке управленческой стратегии для принятия решений относительно ассортимента;

- прогнозе деятельности как своей компании, так и конкурентов;

- планировании ценовой политики.

Нормы маржинальной прибыли

Общепринятых нормативных значений маржи, очевидно, не может существовать. Этот показатель сильно зависит от отрасли производства. Поэтому имеет смысл рассматривать нормы только в отраслевом контексте. Для каждой отрасли есть товары более и менее высокой маржинальности.

СПРАВКА! Производство и продажа предметов роскоши, например, будут иметь более высокий маржинальный показатель, чем товаров, необходимых повседневно.

Пути влияния на рост маржинальной прибыли

- Интенсивный путь увеличения маржинальной прибыли – учет категории маржинальности в рамках одной отрасли.

Низкомаржинальные товары при продаже получают ограниченную торговую наценку. Но можно повлиять на соотношение маркетинга низко- и высокомаржинальных товаров, уделив больше внимания рекламе последних, предусматривая для них дополнительные скидки, бонусы и другие способы увеличения объема продаж.

Например, в фармацевтике БАДы и косметика маржинальнее общеупотребительных лекарственных средств. Поднять наценку выше уровня, установленного государством, фармацевтические компании не вправе. Зато они могут больше рекламировать БАДы, стимулировать сотрудников, обеспечивающих высокий уровень продаж, договариваться с медиками, которые будут рекомендовать их своим пациентам, использовать другие маркетинговые ходы. Так можно влиять на соотношение реализации высоко- и низкомаржинальных групп товаров.

ВНИМАНИЕ! В практике предпринимательской деятельности имеет смысл разумно сочетать оба эти метода увеличения маржинальной прибыли.

Ограничения анализа маржинальной прибыли

Способ анализа и прогноза, в основу которого положен показатель маржинальной прибыли, не может быть эффективным на все 100%. На него налагаются некоторые ограничения, обусловленные экономическим смыслом понятия маржи. Итак, при анализе прибыльности и рентабельности предприятия с помощью вычисления маржи нужно принять во внимание следующие нюансы:

- Даже при неизменных затратах на производство рыночная цена товара может резко изменяться по различным причинам, при этом даже увеличение объема выпуска не повлияет на реальный показатель, в отличие от исчисленного.

- Постоянные и переменные затраты могут время от времени меняться местами, что исказит вычисленный показатель маржи.

- Не учитываются другие переменные факторы, помимо объема выпуска, которые также могут повлиять на реализацию, а значит, и маржинальную прибыль: такие как технологические характеристики, изменения заработной платы, производительность труда персонала и др.

- Метод вычисления маржи подразумевает, что была реализована вся произведенная продукция, а так бывает далеко не всегда.

Маржинальная прибыль. Формула расчета. Анализ на примере

Расскажем про маржинальную прибыль, ее формулу расчета, методы анализа, особенности и взаимосвязь ее с другими видами прибыли предприятия.

Маржинальная прибыль. Определение

Маржинальная прибыль (аналоги: MR, marginal revenue, маржинальный доход, вклад на покрытие, дополнительная выручка, предельная выручка, валовая прибыль) – это разница между доходами от продаж продукции предприятия и переменными затратами. Под доходами понимается выручка, которую получило предприятие от продажи своей продукции без учета НДС. Переменные издержки включают в себя такие затраты: на материалы и сырье, заработную плату рабочего персонала, топливо, электроэнергию и т.д.

Следует отметить, что переменные издержки, в отличие от постоянных, изменяются нелинейно в зависимости от объема производства. Чем больше объем производства, тем меньше переменные издержки и тем выше маржинальная прибыль. Данный эффект в экономике еще называют «эффект масштаба». Он объясняется тем, что при наладке массового производства, себестоимость выпуска продукции значительно снижается.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Экономический смысл маржинальной прибыли простыми словами

В каждом коэффициенте или показателе следует, прежде всего, видеть его основной экономический смысл. Так маржинальная прибыль показывает, какую максимальную прибыль может генерировать предприятия. Чем больше величина маржинальной прибыли, тем выше способность предприятия покрывать свои постоянные издержки/затраты. Маржинальную прибыль иногда называют вклад на покрытие, и понимают: как она влияет на формирование чистой прибыли предприятия и покрытии (финансирование) постоянных издержек. Показатель маржинальной прибыли используют для оценки размера покрытия прибылью затрат на производства как в общем, так и по каждому виду (номенклатуре) товара.

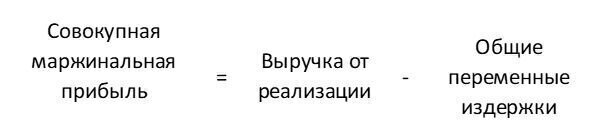

Формула расчета маржинальной прибыли предприятия

Формула валовой маржинальной прибыли предприятия состоит из двух основных показателей: выручка от реализации продукции и переменные затраты. Ниже приводится формула расчета для предприятия в целом:

Маржинальная прибыль = Доход — Переменные затраты;

Помимо расчета маржинальной прибыли/дохода на весь объем производства, рассчитывают также маржинальную прибыль каждого вида произведенной продукции. Маржинальная прибыль каждой продукции рассчитывается как разница между ценой продаж/реализации и ее себестоимостью.

Маржинальная прибыль номенкл. = Цена — Себестоимость;

Расчет маржинальной прибыли на каждую произведенную номенклатуру продукции позволяет исключить экономически не выгодные продукты. Разберем пример, мы производим цемент различной марки: М300, М400 и М500. Расчет маржинальной прибыли по каждой марке, позволяет выделить те, которые не целесообразно производить. В таблице ниже показан пример сравнения у различных марок цемента.

Марка цемента

Выводы

Маржинальная прибыль составляет 100 руб.

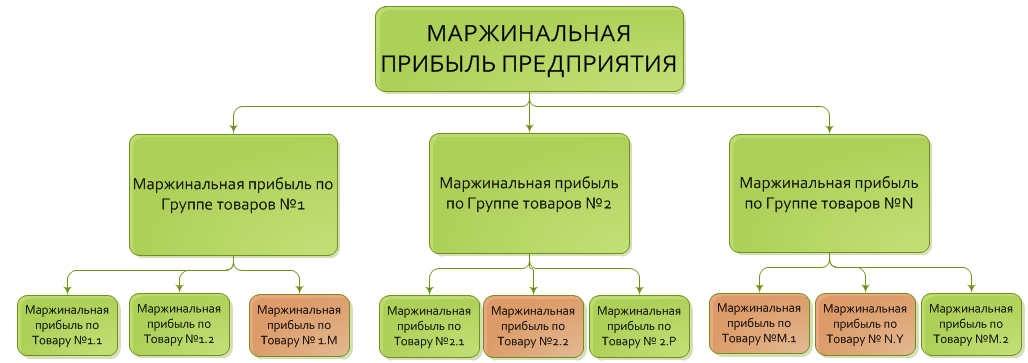

Маржинальная прибыль предприятия формируется за счет различных групп товаров и продуктов. Это можно представить в виде иерархичной схемы. Представление в виде такой схемы позволяет аналитику сделать вывод о нецелесообразности производства товара или группы товаров, если их маржинальная прибыль меньше нуля. На рисунке ниже показана схема марж. прибыли на предприятии в целом, зеленым цветом показаны товары, которые имеют положительную маржинальную прибыль, красным отрицательную. Это ставит задачу перед отделом производства и реализации о необходимости изменения дохода/себестоимости от продаж данного товара/группы.

Расчет маржинальной прибыли в Excel по балансу

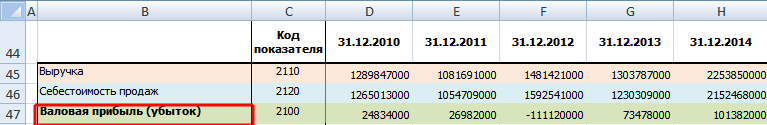

В отечественном бухгалтерском балансе вместо маржинальной прибыли используют термин валовая прибыль. Для ее расчета необходимо вычесть из Выручки (без НДС) Себестоимость продаж.

Валовая прибыль = стр.2110 – стр. 2120;

Анализ изменения валовой прибыли по годам позволяет сделать прогноз о ситуации на производстве и реализации продукции. В данном примере рассматривался баланс ОАО «Сургутнефтехим». Можно заметить о положительной динамике роста валовой прибыли за последние пять лет.

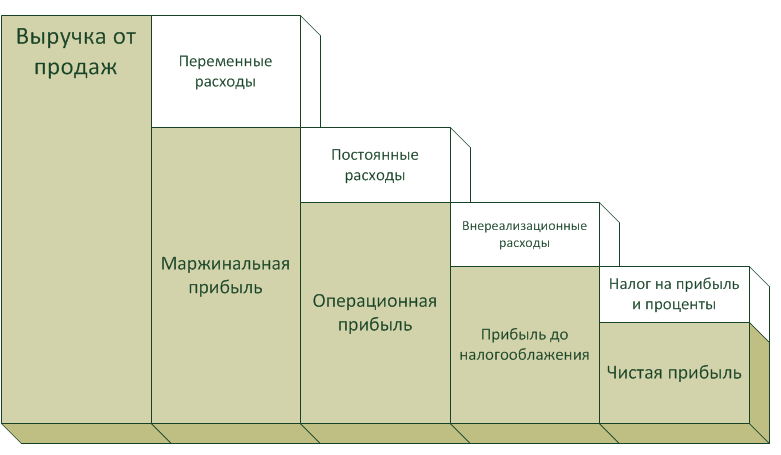

Связь маржинальной прибыли и других видов прибыли предприятия

Для того чтобы понять место маржинальной прибыли в системе прибыли предприятия, рассмотрим рисунок ниже. Маржинальная прибыль идет на втором месте сразу после выручки от продаж (доходов от реализации) продукции без учета НДС, и ее объем напрямую будет определять размер операционной, прибыль и чистой прибыли.

Анализ маржинальной прибыли предприятия

Анализ маржинальной прибыли проводится для того, чтобы определить критический объем производства и реализации товаров для покрытия переменных затрат. Анализ маржинальной прибыли походит на анализ точки безубыточности предприятия и строится на аналогичных ограничениях:

- Доходы предприятия и затраты имеют линейную зависимость.

- Цены на реализованную продукцию не изменяются. Только при этом условии можно в будущем определить размер денежных поступлений от продаж.

- Производительность предприятия не изменяется.

- Запасы готовой продукции малы, в результате они не влияют на будущий объем реализации продукции. Вся производимая продукция на предприятии, сразу реализуется (продается).

- Устойчивость внешней и внутренней среды. Внешние макроэкономические факторы имеют устойчивый характер воздействия. К внешним факторам можно отнести: финансовую политику государства по отношению к предприятиям, налоговые вычеты, процентные ставки ЦБ, спрос на продукцию в регионе и отрасли и т.д. Внутренние факторы внутри самого предприятия не оказывают резких воздействий на производительность. К внутренним факторам можно отнести: технологию производства, тарифы заработной платы и т.д.

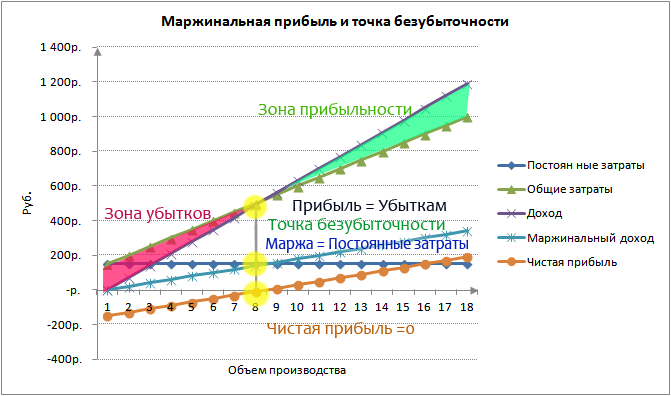

Связь точки безубыточности и маржинальной прибыли

Точка безубыточности является важным финансовым показателем предприятия, характеризующий критический уровень производства продукции при нулевой прибыли, проанализируем ее связь с маржинальной прибылью. На рисунке ниже показа эта связь. В точке безубыточности размер убытков и прибыли равны, при этом маржинальная прибыль (маржа) равняется затратам на себестоимость произведенной продукции (постоянные затраты), а чистая прибыль при этом равняется нулю. Более подробно о точке безубыточности на предприятии вы можете прочитать в моей статье «Точка безубыточности. Формула. Пример расчета модели в Excel. Достоинства и недостатки«.

Графический анализ маржинальной прибыли включает в себя следующие направления:

- оценка безубыточного объема производства/реализации продукции;

- определение зоны прибыльности/убыточности предприятия,

- прогнозирование размера прибыли при различных объемах продаж;

- расчет критического уровня постоянных издержек для выбранного размера маржинальной прибыли;

- минимально-допустимые цены реализации продукции при заданном объеме производства, переменных и постоянных издержках.

Проблемы использования данной модели заключаются в том, что в будущей перспективе на объемы производства влияют множество факторов, что искажает линейную зависимость между объемом производства и продажами.

Видео-урок: «Как рассчитать маржу и оптимальную цену для максимальной прибыли»

Как увеличить маржинальную прибыль предприятия?

Формула маржинальной прибыли состоит из двух компонент: общего дохода от реализации без НДС и Переменных затрат, поэтому для увеличения маржинальной прибыли необходимо сконцентрироваться на росте размера общего дохода и уменьшении переменных издержек. В таблице ниже показаны возможные управленческие методы повышения общего дохода и уменьшения переменных издержек.

| Увеличение общего дохода | Уменьшение переменных расходов |

| Участие предприятия в различных тендерах | Использование более дешевых видов сырья и топлива |

| Расширение рынков сбыта продукции | Автоматизация функций рабочего персонала |

| Рекламные компании, разработка эффективных методов продвижения производимой продукции | Внедрение новых технологий производства |

| Использование заемного капитала для финансирования новых производственных мощностей | Аутсорсинг части функций производства и продажи продукции предприятия сторонним фирмам и организациям |

| Выпуск облигационных займов, выход на фондовый рынок (IPO/SPO) | Изменение ассортимента продукции |

| Изменение ценовой политики предприятия | Внедрение инноваций |

В данной статье мы рассмотрели различные аспекты такого понятия как маржинальная прибыль предприятия. Данный показатель очень важен для оценки конкурентоспособности предприятия и его продукции на рынке. Диагностика состояния маржинальной прибыли по номенклатуре товаров позволяет выделить товары лидеры и аутсайдеры и сформировать необходимый комплекс мер по повышению производительности и продаж.

Автор: к.э.н. Жданов Иван Юрьевич

Что такое маржа и как ее рассчитать

Маржа, маржинальность и наценка — в чем различие и как использовать эти показатели в реальном бизнесе

Лариса Баневич

Маржинальность помогает увидеть, насколько эффективно работает система продаж в компании. В статье разбираем разницу между маржинальностью, маржой и наценкой и показываем, как применять эти показатели не в учебнике по экономике, а в реальном бизнесе.

Говорим только о марже в бизнесе

Термин маржа применяется не только в бизнесе, но еще на фондовой бирже и в банковском деле. И везде это разное.

В торговле на бирже маржа — это заем при покупке актива, в банковском деле — один из показателей надежности банка. В этой статье мы будем говорить только о марже в бизнесе.

- Что такое маржа и маржинальность

- Отличие маржинальности от наценки

- Для чего нужен расчет маржинальности

- Как рассчитать и контролировать маржинальность

Что такое маржа и маржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить:

— себестоимость цветов;

— упаковку букета;

— стоимость доставки букета клиенту.

Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:

Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так:

Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽.

Переменные расходы — 53 000 ₽.

Маржа в январе: 100 000 − 53 000 = 47 000 ₽.

В феврале выручка выросла до 140 000 ₽.

Переменные расходы увеличились до 84 000 ₽.

Маржа в феврале: 140 000 − 84 000 = 56 000 ₽

Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.

Маржинальность за январь: 47 000 / 100 000 × 100% = 47%.

Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.

Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе.

Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽.

Маржа: 10 000 − 9000 − 3000 = −2000 ₽.

Маржинальность: −2000 / 10 000 × 100% = −20%.

Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

Отличие маржинальности от наценки

Маржинальность показывает, сколько дохода компании приносит каждый рубль выручки. А наценка — это коэффициент надбавки. Он показывает, сколько маржинального дохода принес каждый рубль, вложенный в закупку товара.

Наценка % = Маржа / Переменные расходы × 100%

Маржинальность не может быть больше 100%, наценка может быть какой угодно.

Закупили товар на 100 ₽, продали на 1000 ₽.

Кажется, что маржа, маржинальность и наценка — это понятия из учебника по экономике. На самом деле их полезно применять в бизнесе.

Для чего нужен расчет маржинальности

Маржа, маржинальность и наценка важны при ведении бизнеса. Но маржинальность — самый наглядный показатель из трех. Ее лучше наблюдать в динамике и следить за ней не реже раза в месяц.

Показатель маржинальности, в отличие от маржи и наценки, помогает делать выводы об эффективности продажи услуг или товаров.

Маржинальность растет → бизнес хорошо развивается, система продаж налажена и работает эффективно.

Маржинальность в рамках запланированной → процессы работают в штатном порядке.

Маржинальность снижается от месяца к месяцу → тревожный сигнал для руководителя. Значит, нужно разбираться в процессах, выяснять, где бизнес теряет деньги.

Например, в структуру переменных расходов входят:

- закупочная стоимость товара;

- бонус менеджера по продажам;

- стоимость доставки товара.

При негативной динамике маржинальности понятно, что нужно срочно разбираться, где сбой:

- возможно, повысилась закупочная цена, а закупщик об этом не сообщил;

- бонусы менеджера слишком высоки либо неверно выстроена система мотивации;

- выросла цена доставки и нужно поискать другую компанию-грузоперевозчика.

Знать маржинальность важно и до старта бизнеса, когда вы только определяетесь, что будете продавать. Чтобы узнать среднюю маржинальность, можно почитать форумы и пообщаться с другими компаниями. Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

Конечно, ориентироваться только на маржинальность на старте недостаточно — надо составить полную финмодель бизнеса.

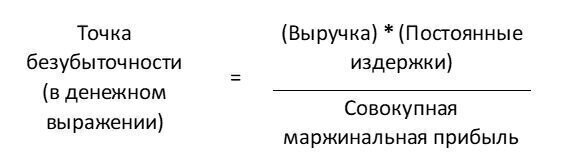

Маржинальность используют при подсчете точки безубыточности. Она помогает определить, сколько выручки нужно компании, чтобы покрыть все постоянные расходы и выйти в ноль. Важно учитывать уровень точки безубыточности, когда планируете продажи. Лучше, чтобы бизнес проходил точку безубыточности в 10—13-х числах месяца, плохо — если к 25-му числу и позже.

Компания определяет план продаж на февраль.

Средняя маржинальность для компании — 25%.

Постоянные расходы (аренда, зарплата сотрудников, реклама и т. д.) — 280 000 ₽.

Определяем, какая сумма выручки в месяц позволит компании покрыть расходы и выйти в прибыль:

ТБУ = Постоянные расходы / Маржинальность × 100%

ТБУ для этой компании: 280 000 / 25% × 100% = 1 120 000 ₽.

То есть в месяц нужно продать товара не меньше чем на 1 120 000 ₽, только чтобы окупить постоянные расходы.

Как рассчитать и контролировать маржинальность

Теоретически маржинальность посчитать легко, достаточно двух математических операций и листка бумаги. На практике бизнес использует расчеты в Excel и Google Таблицах, шаблоны в «1С», «ПланФакт», «ФинТабло», «Финолог» и других сервисах. Чтобы учесть много разных переменных, проще занести все данные в программу, которая автоматически выведет результат.

Отчет о прибылях и убытках в сервисе «ФинТабло»

Отчет о прибылях и убытках в сервисе «ФинТабло»

Маржинальность — часть ежеквартальных и годовых отчетов о прибылях и убытках. Они помогают следить за состоянием дел в бизнесе. Правда, нужно уметь правильно считывать данные, а не просто их собирать. О самом отчете мы расскажем в отдельной статье.

Пример отчета о прибылях и убытках

Пример отчета о прибылях и убытках

Маржинальность нужно смотреть в динамике: например, отслеживать ежемесячно. Изменение в динамике за год помогает увидеть динамику развития бизнеса. Если маржинальность становится ниже среднего уровня маржинальности и никто это не замечает, бизнес может уйти в минус.

Маржинальность и ее изменение сообщают собственнику и руководителю о развитии бизнеса: эффективно ли построены процессы либо, наоборот, в бизнесе нужно менять и принимать управленческие решения. Но не в общем, а именно в тех процессах, которые непосредственно влияют на продажу.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

- Команда проекта

- Глоссарий

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

Расчет маржинальной прибыли (формула и нюансы)

- Расчет маржинальной прибыли (формула)

- Анализ маржинальной прибыли

- Нормы маржинальной прибыли и пути ее увеличения

- Итоги

Расчет маржинальной прибыли (формула)

Маржинальная прибыль — это превышение выручки от реализации определенного количества продукции над всеми переменными затратами, связанными с данным объемом продаж.

Маржинальная прибыль рассчитывается по следующей формуле:

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг;

Рпр — переменные расходы.

Маржинальная прибыль часто называется маржинальной доходностью или валовой маржей.

Какие еще виды прибыли используются для оценки эффективности бизнеса и как их рассчитать, см. в статьях:

Остановимся подробнее на каждой составляющей расчета маржинальной прибыли.

Выручку от реализации продукции следует принимать для расчета без НДС и акцизов.

Для определения величины переменных расходов необходимо понимать, какие затраты компании можно отнести к этому виду расходов.

Для целей анализа маржинальной прибыли все издержки организации делят на переменные и постоянные расходы.

Переменные расходы прямо пропорционально зависят от объема производства (количества реализованных товаров). Если в 1 из периодов выручка от реализации отсутствует, то не будет и переменных расходов.

Примерами переменных расходов для предприятия розничной торговли могут быть себестоимость реализованных покупных товаров, транспортные расходы по доставке товаров к местам продажи.

Если организация ведет производственную деятельность, то переменными затратами будут стоимость сырья и материалов, заработная плата рабочих, задействованных в производственном процессе. А вот, например, стоимость аренды производственного помещения отнести к переменным расходам нельзя. Расходы на аренду не зависят от объема продукции, а привязаны ко времени.

Затраты, которые компания несет периодически (ежемесячно, ежеквартально, ежегодно) вне зависимости от объема реализации называются постоянными расходами. Постоянные расходы покрываются за счет валовой маржи, поэтому ее еще называют маржей покрытия.

ВАЖНО! Разделение затрат на переменные и постоянные не имеет отношения к изменению величины расходов в течение времени из-за роста цен или расширения перечня издержек. При классификации нужно учитывать только зависимость от объема производства или количества реализованных товаров.

Для удобства анализа и сравнения с другими предприятиями, а также сравнения доходности различных видов товаров или выпускаемой продукции используют относительный показатель маржинальной доходности. Этот показатель называют маржей и рассчитывают по следующей формуле:

МР = Пмр / В × 100,

МР — маржа в процентах;

Пмр — маржинальная прибыль;

В — выручка от реализации продукции, товаров, работ, услуг.

Маржа в процентах характеризует долю маржинальной прибыли в полученной выручке от реализации.

Экономисты выделяют такое понятие, как маржинальный доход. Что оно значит и как правильно его рассчитать, узнайте в экспертном мнении от КонсультантПлюс. Изучте материал, получив пробный демо-доступ к системе К+ бесплатно.

Для каких целей необходимо рассчитывать маржу и почему маржинальная прибыль подлежит постоянному контролю?

Анализ маржинальной прибыли

Маржинальная прибыль и ее расчетположены в основу анализа безубыточности. Анализ безубыточности можно проводить как по предприятию в целом, так и по отдельным продуктам, видам работ.

Идея анализа безубыточности заключается в вычислении объема выпуска продукции (количества товаров), при котором сумма постоянных и переменных издержек будет равна выручке от реализации.

Объем продукции, который обеспечит безубыточность, можно высчитать по следующей формуле:

V × Ц = V × Рпер + Рпост,

V = Рпост / (Ц – Рпер),

V — объем выпуска продукции или количество товаров;

Ц — цена реализации 1 единицы продукции или товара;

Рпер — переменные расходы на производство 1 единицы продукции или себестоимость 1 единицы товара;

Рпост — общая сумма постоянных расходов.

Как видно из приведенной формулы, объем производства, обеспечивающий безубыточность производства и реализации продукции, равен постоянным расходам, разделенным на маржинальную прибыль от 1 единицы продукции.

Компании, оказывающие услуги, так же как и производственные предприятия, могут применять анализ безубыточности для повышения эффективности управления бизнесом.

Например, если организация оказывает услуги по ведению бухгалтерского учета или настройке программного обеспечения, единицей оказания услуг будет человеко-час. Цена 1 человеко-часа определяется в договоре с клиентом. Переменными расходами будет заработная плата за 1 час работы специалиста, оказывающего услуги. Для обеспечения безубыточности нужно рассчитать, какое количество человеко-часов покроет все постоянные расходы, в т.ч. расходы на аренду офиса, оплату труда административного персонала и т.п.:

Кч/ч = Рпост / (Ц – Зч),

Кч/ч — количество человеко-часов;

Рпост — общая сумма постоянных расходов;

Ц — цена 1 человеко-часа, установленная в договоре с клиентом;

Зч — заработная плата специалиста, непосредственно оказывающего услугу.

Принципы анализа безубыточности положены в основу расчета окупаемости различных проектов.

Анализ безубыточности — это не единственный вид анализа, в котором используется показатель маржинальной прибыли.

Расчет маржи необходим для принятия управленческих решений при определении ассортимента выпускаемой продукции, продаваемых товаров. Анализ маржинальной доходности и спроса на различные группы продуктов помогает компаниям прогнозировать их деятельность. Среднеотраслевая маржинальная прибыль, а также маржинальная прибыль конкурентов является источником информации для формирования ценовой политики компании.

Существуют ли рекомендуемые нормы маржинальной доходности и как можно повысить валовую маржу?

Нормы маржинальной прибыли и пути ее увеличения

Общих норм и рекомендаций по уровню маржи не существует. Предприятия руководствуются отраслевыми и региональными показателями маржинальной доходности. Кроме того, для определения уровня маржи важна категория производимой продукции или продаваемых товаров. Предметы роскоши имеют значительно более высокую маржинальную прибыль, чем предметы 1-й необходимости.

В любой отрасли есть низко- и высокомаржинальные товары.

Пример

Возьмем фармацевтическую отрасль. Высокомаржинальными товарами в фармацевтической области считаются косметические средства, БАДы, некоторые изделия медицинского назначения. Существует законодательное ограничение наценки (следовательно, маржи) на жизненно важные и необходимые лекарственные средства (ЖВНЛС).

По этой причине аптечная сеть не может влиять на маржинальную доходность группы товаров ЖВНЛС. Однако аптека может изменить соотношение продаж различных групп товаров, стимулируя продажи высокомаржинальных продуктов посредством рекламы, маркетинговых мероприятий, мотивации сотрудников.

Увеличение объемов продаж называется интенсивным путем повышения маржинальной прибыли. Процент маржи в цене единицы товара может оставаться на уровне, продиктованном конкуренцией, однако увеличение объема продаж обеспечит повышение общей суммы валовой маржи.

Увеличение цены товара, а значит, увеличение процента маржи в цене единицы товара называется экстенсивным путем увеличения маржинальной доходности. Часто компании предлагают дополнительный сервис в обоснование увеличения цены, стараясь не потерять объем продаж.

Обычно организации применяют оба метода повышения маржи. От разумного сочетания путей повышения маржинальной доходности зависит эффективность работы компании в целом.

Итоги

В условиях инфляции повышение цен неизбежно и зачастую продиктовано увеличением переменных издержек, а не ростом маржи. Грамотный анализ рыночной ситуации и тщательный расчет маржинальной доходности позволят компании разумно сочетать интенсивный и экстенсивный путь повышения маржинальной прибыли для обеспечения стабильной работы организации.

Анализ маржинальной прибыли: зачем нужен и как проводить

Главное предназначение прибыли любой коммерческой организации — отражение эффективности ее производственно-сбытовой деятельности. Это обусловлено тем, что в величине прибыли должно находить отражение соответствие индивидуальных затрат организации, связанных с производством и реализацией продукции и выступающих в форме себестоимости, общественно необходимых затрат, косвенным выражением которых должна явиться цена изделия.

Рост прибыли в условиях стабильности оптовых цен свидетельствуют о снижении индивидуальных затрат организации на производство и реализацию товаров (работ, услуг).

Единая модель формирования прибыли для всех предприятий, независимо от форм собственности представлена на рисунке 1:

Рисунок 1. Модель формирования прибыли предприятия

Маржинальная прибыль представляет собой разницу между показателями выручки и переменными затратами предприятия, иными словами, это предельная прибыль, которую может получить предприятие от производства и продажи каждого вида продукта (работы, услуги).

Показатель маржинальной прибыли лежит в основе принятия управленческих решений, связанных с изменением ассортимента выпускаемой продукции, пересмотром цен, установлением размера премий, стимулирующих реализацию продукции, проведением рекламной кампании, и других маркетинговых операций.

При многономенклатурном производстве анализ ассортимента по значению маржинальной прибыли дает возможность определить наиболее выгодные с точки зрения потенциальной прибыльности виды товаров, а также выявить продукты, которую предприятию убыточно (или не выгодно) выпускать.

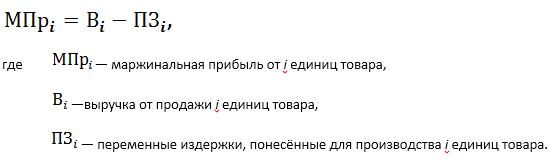

Маржинальная прибыль организации (МП) определяется по следующей формуле:

Где В — выручка; Vпер — переменные затраты.

Формула маржинальной прибыли каждого вида реализованной (произведенной) продукции имеет вид:

Где МПpi — маржинальная прибыль от i единицы товара; С — цена i единицы товара; Vперi — переменные затраты i единицы товара.

Маржинальная прибыль на единицу продукции показывает вклад каждой дополнительно произведенной единицы продукции в общую сумму маржинальной прибыли, которая является источником покрытия постоянных расходов и генерирования прибыли.

С помощью показателя «маржинальная прибыль» можно правильнее ранжировать отдельные вид продукции и отдельные сегменты предприятия по уровню рентабельности. Она служит основой для определения безубыточного объема продаж по каждому виду продукции и в целом по предприятию, а также для обоснования оптимального варианта различного рода управленческих решений.

Сравнение маржинальной прибыли предприятия с суммой постоянных расходов отражает финансовый результат от хозяйственной деятельности организации.

Где, П — прибыль от продаж; А — постоянные издержки.

Если МП А — предприятие рентабельно.

Анализ маржинальной прибыли предприятия требует соблюдения ряда условий:

- Необходимо разделить издержки на два вида: переменные и постоянные.

- Постоянные издержки не изменяются в пределах релевантного объема реализации (производства) продукции (выполнения работ, оказания услуг, т.е. в диапазоне деловой активности предприятия, который установлен, исходя из производственной мощности предприятия и спроса на продукцию.

- Соблюдается тождество производства и реализации продукции в рамках рассматриваемого периода времени, т.е. запасы готовой продукции существенно не изменяются.

- Эффективность производства, уровень цен на продукцию и потребляемые производственные ресурсы не будут подвергаться существенным колебаниям на протяжении анализируемого периода.

На первом этапе проведения анализа маржинальной прибыли составим таблицу основных показателей анализа (табл. 1).

Таблица 1. Исходные данные анализа

| Показатели | Аналогичный период прошлого года (базовый период) | Отчетный период | Абсолютное отклонение | Темпы роста, % |

|---|---|---|---|---|

| Выручка, тыс. руб. | ||||

| Переменные издержки, тыс. руб. | ||||

| Переменные издержки на 1 руб. выручки | ||||

| Маржинальный доход, тыс. руб. | ||||

| Маржинальный доход на 1 руб. выручки. | ||||

| Постоянные издержки, тыс. руб. | ||||

| Прибыль от продаж, тыс. руб. |

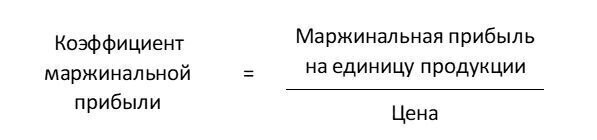

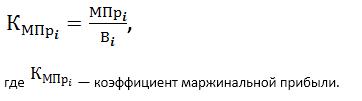

Определим значение коэффициента маржинального дохода:

С помощью данного показателя можно узнать, какая доля выручки от реализации идет на покрытие постоянных затрат и формирование прибыли. Увеличение этого показателя в условиях нестабильной ситуации на рынке может привести к увеличению риска неполучения дохода.

На следующем этапе проведем факторный анализ маржинальной прибыли. Для проведения факторного анализа построим следующую таблицу 2.

Таблица 2. Факторный анализ маржинальной прибыли

| Показатели | Аналогичный период прошлого года (базовый период) | Отчетный период | Абсолютное отклонение | Темпы роста, % |

|---|---|---|---|---|

| Объем реализации, ед. | ||||

| Цена реализации, руб. | ||||

| Себестоимость 1 ед., руб. | ||||

| Переменные затраты на ед. продукции, руб. | ||||

| Сумма постоянных затрат, руб. | ||||

| Прибыль (убыток), руб. | ||||

| Изменение прибыли (убытка), всего, руб., в том числе за счет: | х | х | х | |

| — объема продаж | х | |||

| — цены реализации | х | |||

| — удельных переменных затрат | х |

При маржинальном анализе прибыль более существенно, чем при факторном анализе, зависит от объема и структуры продаж, так как эти факторы влияют одновременно и на себестоимость продукции.

Таким образом, преимуществом методики маржинального анализа является возможность исследовать и количественно измерить не только непосредственные, но и опосредованные связи и зависимости. Использование этого метода в финансовом менеджменте предприятий позволяет более эффективно управлять процессом формирования финансовых результатов.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как теперь будут контролировать наличку. 115-ФЗ в 2022 году ».

Только до завтра можно забрать запись со скидкой 20%. Программу вебинара смотрите здесь

Маржинальная прибыль: что это такое и как ее рассчитать?

Автор: Полина Таланова Руководитель проектов

Маржинальная прибыль: что это такое и как ее рассчитать?

Автор: Полина Таланова

Руководитель проектов

Многие компании сегодня внедряют систему управленческого учета. Один из его основных показателей, который используют для оценки эффективности бизнеса, – маржинальная прибыль. В этой статье простым языком и на условном примере расскажем, что такое маржинальная прибыль, для чего она нужна и как ее определить.

Что такое маржинальная прибыль?

Маржинальная прибыль (или маржинальный доход) – это разница между выручкой от реализации и переменными издержками. Причем оба эти показателя – выручка и затраты – берутся по конкретному объему продукции.

Также можно сказать, что это доход, который остается у бизнеса с реализации за вычетом переменных затрат.

Как видно из рисунка, маржинальная прибыль меньше выручки на сумму переменных издержек, но больше прибыли от реализации на сумму постоянных.

Для правильного расчета маржинальной прибыли надо понимать, какие расходы компании относятся к постоянным издержкам, а какие – к переменным.

Предприниматель Василий Петькин решил начать бизнес по производству входных и межкомнатных дверей. Для него переменными издержками будут, например, расходы на материалы, фурнитуру, комплектующие, а также зарплату рабочих.

Эти расходы прямо пропорциональны количеству произведенных дверей, и чем больше будет заказов, тем больше этих расходов. А вот затраты на содержание офиса и торговой точки не зависят от того, сколько дверей продано, 10 или 1000 – это постоянные издержки. Василий будет нести такие расходы, даже если у него не будет ни одного заказа.

Таким образом, постоянные расходы не зависят от объемов производства, а переменные изменяются пропорционально количеству произведенной продукции или услуг.

Маржинальная прибыль – это часть выручки, которая остается у предприятия для покрытия постоянных затрат и получения прибыли. Поэтому часто маржинальную прибыль называют «вкладом на покрытие».

Маржинальная прибыль и бухгалтерская – это разные вещи. Во-первых, их считают по разным формулам. Во-вторых, бухгалтерскую прибыль определяют по предприятию в целом за период времени, а маржинальную – только в расчете на конкретный произведенный и реализованный объем продукции (работ, услуг).

Как рассчитывается маржинальная прибыль: формула

Величина исследуемого нами показателя выражается в абсолютных и относительных значениях.

Абсолютный можно рассчитать как на весь объем производства:

так и на единицу:

В этих формулах выручку и цену берут без НДС и акцизов. Удельные переменные издержки – это переменные расходы в расчете на единицу продукции.

На предприятии Василия Петькина произвели и реализовали 15 дверей по цене 10 у.е. (без НДС) каждая. Переменные расходы составили 6 у.е. в расчете на одну дверь. Расчет маржинальной прибыли будет выглядеть так:

Совокупная маржинальная прибыль:

15*10 – 15*6 = 60 у.е.

Маржинальная прибыль на единицу продукции:

10 – 6 = 4 у.е.

Для чего нужна маржинальная прибыль

Прежде всего она нужна для расчета точки безубыточности. Это такой объем производства, при котором предприятие покрывает все свои расходы, но еще не получает прибыли:

В точке безубыточности выручка равна сумме переменных и постоянных издержек, а прибыль равна нулю.

Постоянные расходы Василия Петькина в нашем примере составляют 400 у.е. Чтобы узнать, достаточно ли Василию продать 15 дверей, чтобы выйти на безубыточный уровень, рассчитаем точку безубыточности:

Точка безубыточности (в ед.):

400 / 4 = 100 дверей

Точка безубыточности (в денежном выражении):

(150 * 400) / 60 = 1 000 у.е.

Таким образом, предприятие Василия находится за порогом рентабельности, и выручка еще не покрывает все расходы. Для достижения безубыточности ему нужно продать еще 90 дверей. После этого каждая следующая дверь будет приносить прибыль.

Такие расчеты особенно важно делать на этапе выхода компании на рынок, а также для планирования доходов и расходов.

Когда у компании несколько видов продукции, сравнивать абсолютные суммы маржинальной прибыли некорректно, т.к. цены и объемы продаж разные.

В этом случае используют коэффициент маржинальной прибыли. Он показывает, как маржинальная прибыль соотносится с объемом реализации.

Формула и пример расчета коэффициента маржинальной прибыли

Формула выглядит так:

Коэффициент можно вычислить как в долях, как на вышеприведенной формуле, так и в процентах. Для этого полученное значение умножают на 100.

Расчет коэффициента маржинальной прибыли для предпринимателя Василия Петькина:

4 / 10 = 0.4, или 40%

Коэффициент маржинальной прибыли также называют маржинальной доходностью, или маржинальной рентабельностью. Он позволяет сравнивать маржинальный доход по разным товарам для управления ассортиментом.

Василий Петькин производит 2 вида дверей – входные и межкомнатные.

Вид продукции

Цена, у.е.

Удельные переменные издержки, у.е.

Объем продаж, шт.

Проведем маржинальный анализ, используя вышеприведенные формулы:

Вид продукции

Дверь межкомнатная

Дверь входная

Как видно из таблицы, наибольшая сумма маржинальной прибыли у входных дверей. Можно предположить, что Василию производить их выгоднее, чем межкомнатные. Но коэффициент маржинальной прибыли у входных дверей вдвое ниже, чем у межкомнатных – 20% против 40%. Получается, что, несмотря на меньшую выручку и маржинальный доход, межкомнатные двери более рентабельны. Они приносят большую отдачу в соотношении с объемом продаж, чем межкомнатные.

Как интерпретировать показатель маржинальной прибыли

Эффективность предприятия зависит от того, насколько маржинальная прибыль способна покрыть постоянные расходы:

- «минусовая» маржинальная прибыль означает, что предприятие еще не вышло на безубыточный уровень и даже не перекрыло свои переменные издержки. Если удельная маржинальная прибыль отрицательная, значит допустили грубые ошибки в ценообразовании, т.к. цена ниже себестоимости и не покрывает даже удельные переменные издержки. Но и плюсовой маржинальный доход еще не означает, что бизнес прибыльный, ведь его может не хватить для покрытия постоянных затрат;

- если предприятие достигло порога рентабельности, то маржинальная прибыль равна постоянных расходам;

- когда бизнес эффективен, маржинального дохода хватает для покрытия постоянных расходов и налогов с дохода, а то, что осталось, – чистая прибыль предприятия.

Наглядно проследить зависимость между объемами реализации, маржинальным доходом и прибылью можно на примере межкомнатных дверей Василия Петькина (исходные данные те же):

Объем выпуска дверей

Выручка

Постоянные издержки

Переменные издержки

Общие издержки

Маржиналь-ный доход

Прибыль от реали-зации

Как видно из таблицы, маржинальный доход становится положительным уже при продаже 20 дверей. Но производство не будет прибыльным, пока не выйдет в зону безубыточности (выделено синим). При продажах менее, чем 100 дверей, прибыль от реализации отрицательная, что означает убыток. Бизнес Василия принесет больше прибыли, если он продаст 101 и более дверей. А рентабельность будет расти с ростом объема продаж.

Это результат воздействия «эффекта операционного рычага». Его смысл в том, что любое изменение объема реализации приводит к еще большему изменению финансового результата, что также видно из таблицы.

Нормы маржинальной прибыли и способы ее увеличения

Норматива для маржинальной прибыли не существует. Ее уровень сильно различается в зависимости от отрасли и категории товара. В отличие от предметов роскоши, товары и услуги с законодательным ограничением цен всегда будут иметь низкую маржинальность.

Как можно повысить маржинальную прибыль:

- Увеличить выручку. В идеале надо стремиться повысить ценовую категорию товара за счет формирования доверия к бренду, повышения его престижности и качества обслуживания. Но постоянно поднимать цены нереально, поэтому можно пойти и по пути роста объемов производства. Это даст снижение общих издержек и увеличение доли прибыли в структуре маржинального дохода.

- Снизить переменные издержки: искать максимально выгодные условия закупки сырья, материалов (скидки дилерские или от объема закупок, импортозамещение и т.д.), а также привлекать более дешевую рабочую силу.

- Пересмотреть ассортимент: увеличить долю товаров с наибольшим уровнем маржинальности в общем объеме реализации. В нашем примере на предприятии Василия Петькина высокомаржинальным товаром являются межкомнатные двери, поэтому для повышения совокупной маржинальной прибыли ему нужно наращивать производство именно этой категории товара.

Таким образом, рассмотренный выше анализ на основе «управленки» способен значительно повысить эффективность бизнеса.

Такая отчетность заточена под специфику вашего бизнеса. Если нужно сделать настройки с нуля, у нас есть готовые шаблоны отчетов. Мы поможем разработать требования для внедрения управленческого учета и познакомим с нашими лучшими практиками.

Что такое маржинальная прибыль и как её рассчитать?

Маржинальная прибыль (по-другому, «маржа», contribution margin) является одним из основных показателей для оценки успешности деятельности предприятия. Важно не только знать формулу ее расчета, но и понимать, для чего она используется.

Определение маржинальной прибыли

Для начала отметим, что маржа — это финансовый показатель. Он отражает максимальную прибыль, полученную от того или иного вида товара или услуги предприятия. Показывает насколько рентабельны производство и/или реализация данных товаров или услуг. Используя этот показатель, можно оценить, сможет ли предприятие перекрывать свои постоянные издержки.

Любая прибыль является разницей между доходами (либо выручкой) и некоторыми затратами (издержками). Вопрос лишь в том, какие затраты нам необходимо учесть в данном показателе.

Маржинальная прибыль/убыток — это выручка за минусом переменных затрат/издержек (в данной статье примем, что это одно и то же). Если выручка больше переменных затрат, то получим прибыль, иначе это убыток.

Что такое выручка – можете узнать здесь.

Формула расчёта маржинальной прибыли

Как следует из формулы, в расчёте маржинальной прибыли используются данные по выручке и вся сумма переменных затрат.

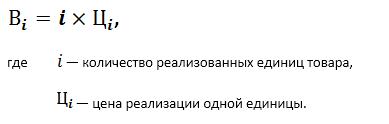

Формула расчёта выручки

Поскольку выручку мы считаем по некоторому количеству единиц товара (то есть от некоторого объёма продаж), то и значение маржинальной прибыли будет считаться от этого же объёма продаж.

Определим теперь, что следует отнести к переменным затратам.

Определение переменных издержек

Переменные затраты — это издержки, зависящие от объёма производимого товара. В отличие от постоянных, которые предприятие несёт в любом случае переменные издержки появляются только при производстве. Таким образом, в случае остановки такого производства переменные затраты по данной продукции пропадают.

Примером постоянных издержек в производстве пластиковой тары может служить плата за аренду помещений, необходимых для работы предприятия, которая не зависит от объёма производства. Примерами же переменных служат сырьё и материалы, необходимые для выпуска продукции, а также заработная плата сотрудников, если она зависит от объёма этого выпуска.

Как мы видим, contribution margin рассчитывается на определённый объём продукции. При этом для расчёта необходимо знать цену, по которой мы реализуем товар, и все переменные издержки, понесённые на выпуск этого объёма.

Значит, маржинальная прибыль – это разница между выручкой и понесёнными переменными затратами.

Удельная маржинальная прибыль

Иногда для сравнения прибыльности нескольких товаров имеет смысл использовать удельные показатели. Удельная маржинальная прибыль – это contribution margin от одной единицы продукции, то есть маржа от объёма, равного одной единице товара.

Коэффициент маржинальной прибыли

Все рассчитанные значения являются абсолютными, то есть выраженными в условных денежных единицах (например, в рублях). В случаях, когда предприятие выпускает не один вид товара, может быть рациональнее использовать коэффициент маржинальной прибыли, который выражает отношение маржи к выручке и является относительным.

Примеры расчёта

Приведём пример расчёта маржинальной прибыли.

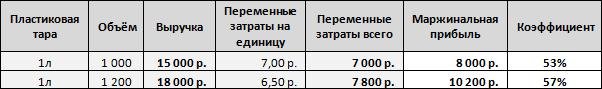

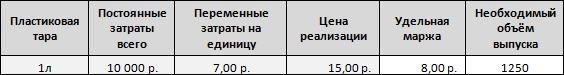

Предположим, что завод по производству пластиковой тары выпускает продукцию трёх видов: на 1 литр, на 5 литров и на 10. Необходимо рассчитать маржинальную прибыль и коэффициент, зная доход от продажи и переменные издержки для 1 единицы каждого вида.

Напомним, что маржинальная прибыль рассчитывается как разница между выручкой и переменными издержками, то есть для первого товара это 15 р. минус 7 р., для второго — 25 р. минус 15 р. и 40 р. минус 27 р. — для третьего. Разделив полученные данные на выручку, получим коэффициент маржи.

Как мы видим, наибольшую маржу даёт третий вид продукции. Однако, по отношению к получаемой выручке с единицы товара данная продукция даёт лишь 33%, в отличие от первого вида, который даёт 53%. Это означает, что, продав оба вида товаров на одинаковую сумму выручки, мы получим больше прибыли от первого вида.

В этом примере мы рассчитали удельную маржу, поскольку взяли данные на 1 единицу продукции.

Рассмотрим теперь маржу по одному виду товара, но при разных объёмах. При этом предположим, что с увеличением объёма выпуска до определённых значений, переменные затраты на единицу продукции снижаются (например, поставщик сырья делает скидку при заказе большего объёма).

В этом случае маржинальная прибыль определяется как выручка со всего объёма минус общие переменные затраты с этого же объёма.

Как видно из таблицы, с ростом объёма растёт и прибыль, но при этом зависимость не является линейной, так как переменные издержки снижаются по мере роста объёма.

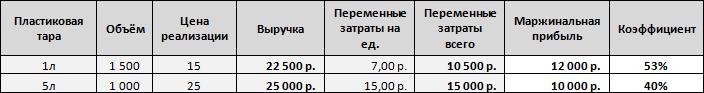

Предположим, наше оборудование позволяет выпускать в месяц один из двух видов продукции (в нашем случае это 1 литр и 5 литров). При этом для тары на 1л максимальный объём производства составляет 1500 шт., а для 5л — 1000 шт. Рассчитаем, что нам рентабельнее производить, учитывая разные затраты, необходимые для первого и второго вида, и разную выручку, которую они дают.

Как понятно из примера, даже с учётом большей выручки по второму виду продукции, рентабельнее производить первый, так как итоговая маржа больше. Это ранее показал коэффициент contribution margin, который мы рассчитывали в первом примере. Зная его, можно заранее определить, какую продукцию производить рентабельнее при известных объёмах. Другими словами, коэффициент маржинальной прибыли представляет собой ту долю выручки, которую мы получим как маржу.

Точка безубыточности

При старте нового производства с нуля, нам важно понимать, когда предприятие сможет обеспечить достаточную прибыльность для перекрытия всех издержек. Для этого введём понятие точка безубыточности — это тот объём выпуска, для которого маржа равна постоянным затратам.

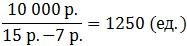

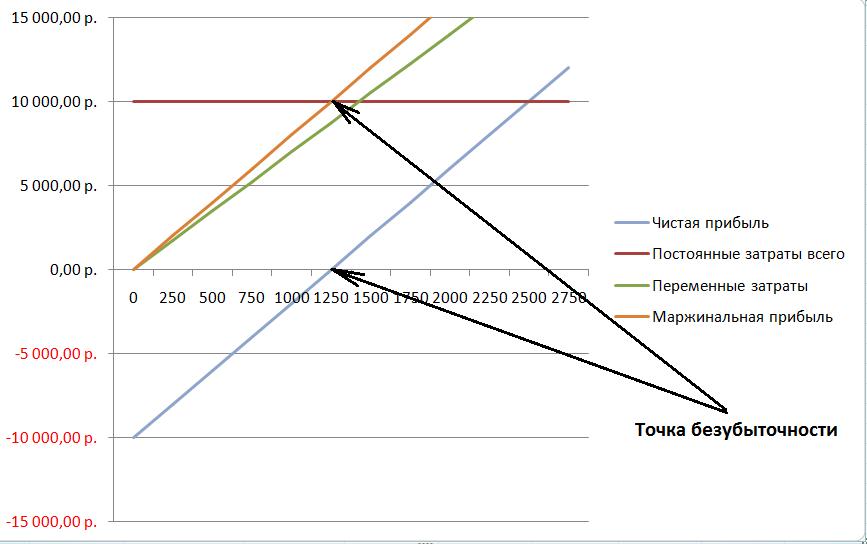

Посчитаем маржинальную прибыль и точку безубыточности на примере того же завода по производству пластиковой тары.

Например, ежемесячные постоянные издержки при производстве равны 10 000р. Рассчитаем точку безубыточности для выпуска тары в 1л.

Для решения вычтем из цены реализации переменные издержки (получим удельную contribution margin) и разделим сумму постоянных затрат на полученное значение, то есть:

Таким образом, выпуская ежемесячно 1250 единиц, предприятие будет покрывать все свои издержки, но при этом работать без прибыли.

Рассмотрим значения contribution margin и чистой прибыли для разного объёма.

Отразим данные из таблицы в графическом виде.

Как видно из графика, при объёме в 1250 единиц, чистая прибыль равна нулю, а наша contribution margin равна постоянным затратам. Таким образом мы нашли точку безубыточности в нашем примере.

Отличие валовой прибыли от маржинальной

Рассмотрим другой принцип разделения издержек — на прямые и косвенные. Прямыми являются все затраты, которые можно отнести непосредственно к товару/услуге. В то время как косвенные — это те не относящиеся к товару/услуге затраты, которые предприятие несёт в процессе работы.

Например, к прямым затратам будут отнесены сырьё, используемое для производства, фонд оплаты труда рабочих, участвующих в создании продукции, и прочие издержки, связанные с производством и реализацией товара. К косвенным можно отнести заработную плату администрации, амортизацию оборудования (способы начисления амортизации описаны тут), комиссии и проценты за использование банковских кредитов и т.д.

Тогда разность между выручкой и прямыми издержками есть валовая прибыль (или gross profit, «вал»). При этом многие путают вал с маржой, поскольку разница между прямыми и переменными затратами не всегда прозрачна и очевидна.

Другими словами, валовая прибыль отличается от маржинальной тем, что для её расчёта из выручки вычитается сумма прямых затрат, тогда как для маржинальной из выручки вычитается сумма переменных. Поскольку прямые издержки не всегда являются переменными (например, если в штате рабочих есть сотрудник, чья заработная плата не зависит от объёма выпуска, то есть затраты на этого сотрудника являются прямыми, но не являются переменными), то и валовая прибыль не всегда равна маржинальной.

Если же предприятие не занимается производством, а, например, только перепродаёт купленный товар, то в этом случае и прямые, и переменные издержки будут, по сути, составлять себестоимость перепродаваемой продукции. В такой ситуации валовая и contribution margin будут равны.

Стоит упомянуть, что показатель валовой прибыли чаще используется в западных компаниях. В МСФО же, например, нет ни валовой, ни маржинальной прибылей.

Для увеличения маржи, которая, по сути, зависит от двух показателей (цены и переменных затрат), необходимо изменить хотя бы один из них, а лучше — оба. То есть:

- поднять цену на товар/услугу;

- уменьшить переменные издержки путём сокращения расходов на выпуск 1 единицы товара.

Для уменьшения переменных затрат лучшим вариантом могут являться расходы на проведение операций с контрагентами, а также с налоговыми и прочими государственными органами. К примеру, перевод всего взаимодействия в электронный формат существенно экономит время персонала и увеличивает их эффективность, также сокращаются транспортные расходы на встречи и командировки.

Подводя итог, можно сказать, что маржинальная прибыль используется для анализа рентабельности предприятия и оценки прибыльности той или иной продукции, а также в бизнес-планировании, однако редко используется для отчётности внутри самой компании или для предоставления её в налоговые органы. Также рекомендуем узнать, что такое бухгалтерская прибыль.